|

|

|

在現行終端手機3D感測、車用光達及光纖傳輸的需求帶動下,紅外線元件市場規模已逐漸茁壯,其中以VCSEL元件成長幅度最顯著。

VCSEL元件本身在起始電流、光束角度及形狀等特性上具備優勢,預期將逐漸成為3D感測模組的使用光線,並帶動整體紅外線元件市場持續成長。

紅外線元件類型與現行測距原理

1. 紅外線元件市場規模

現行紅外線元件如LED、雷射等,可應用於日常生活中的照明系統和導航裝置等,使用領域十分廣泛,同時亦能使用在終端手機3D感測模組中,借此促成虛擬實境、人臉辨識及移動支付等相關應用可能。

近年因中、高階手機產品逐漸搭載3D感測模組,使得紅外線元件逐漸成為流行,其3D感測元件結構與原理,大致運用2個以上相機模組及紅外線發射零元件,再通過軟體類比計算後,得出物體本身距離與形貌。

進一步探討全球紅外線元件市場,除了傳統紅外線照明系統以外,還有紅外線雷射系統(VCSEL與車用LiDAR)。傳統紅外線照明系統由於使用LED元件,其發光能量較弱、光束角度偏大,使得整體功能性較為不足,大多只能應用於2D臉部辨識和一般安全監控等。

在紅外線雷射部分,由於光源能量較大和角度集中等特色,目前已大範圍應用於3D感測技術和車用測距中。

針對全球紅外線元件市場發展情形,無論在紅外線照明或雷射產品應用中,整體市場需求依舊持續暢旺。

預估2019年整體市場規模預估可突破16.4億美元,且隨著手機3D感測元件應用逐漸發酵,2020年整體規模將逐步成長至約22億美元。

2. 現行主要測距原理

在3D感測技術應用方面,現行主要測距原理可分為3類:立體視覺(Stereo Vision)、結構光(Structured Light)與飛行時間測距(Time of Flight,ToF)等,各自擁有不同的測量方式和運算原理,最終通過計算方式得出待測物的距離及輪廓。

立體視覺的原理主要基於人眼視差,通過2個(或以上)相機模組同時拍攝,經計算後得到物體距離。結構光主要為主動式深度感測技術,其結構通過IR(紅外線)發射器、IR及RGB相機模組等元件組成,利用IR陣列光斑投射後再經計算,得出物體距離。

另外,飛行時間測距也是一種主動式深度感測技術,主要功能為運用IR發射器、IR接收器、RGB相機模組與感光元件等,通過IR發射器將紅外線投射後,計算當中路程折返時間,藉此得出物體距離與形貌。

3. 紅外線元件類型

一般而言,紅外線元件可依不同使用目的,區分為紅外線照明與雷射應用等兩類,但若以不同產品的發光原理進一步分類,則可分成LED、EEL(邊射型雷射)與VCSEL等3種不同類型產品,由於其運用不同的光源特性、電流及頻率表現,所以各有相對應的終端應用市場。

LED元件由於發光原理較單純,只需提供較高操作電流即可驅動發光,但因發出來的光線仍屬發散光源,一般而言只能提供普通照明,或進一步使用於2D感測系統中。

EEL與VCSEL由於生成的光線屬於雷射光,兩者發光原理相較LED生成光線的情形稍有不同,還需利用材料結構設計,經多次反射後才能得到雷射光。

至於EEL與VCSEL差異,在於EEL本身元件結構設計上的因素,其發光的光束角度與形狀皆較VCSEL元件大且橢圓,因此現階段只適合提供一般雷射筆等光源;而VCSEL元件的發光角度與形狀較集中,適合發展3D感測技術產品,進一步應用於手機人臉辨識和車用光達測距系統中。

現階段GaAs的VCSEL元件供應鏈與廠商動態

1. VCSEL元件應用與供應鏈現況

現行VCSEL元件因光束角度及形狀優勢,且有較低的起始電流與較高頻寬等特性,非常適合應用於3D感測技術中。從2018年Apple發佈iPhone X系列開始,3D感測技術的話題性持續不斷,近期配合中、高手機終端產品搭載3D感測人臉辨識功能、車用光達應用及光纖傳輸系統等應用,使得相關技術及元件需求的討論程度仍舊不減。

除了因Apple手機帶動3D感測人臉辨識應用風潮外,目前GaAs基板的VCSEL元件已逐步延伸至車用光達等領域,嘗試通過VCSEL元件光線能量集中、光束角度與形狀特性,取代原先較發散的LED光源。

此外,由於5G議題發酵,光通訊領域零元件相關需求,例如光纖的資料傳輸容量、頻寬及距離等,也將是後續發展重點;而VCSEL元件試圖取代傳統LED光源,提供波長850nm、頻寬5~200Gbps範圍的光纖應用模組,藉此增進整體5G傳輸性。

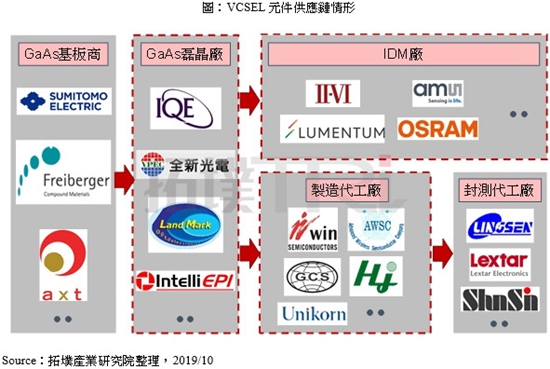

依照不同主要生產領域,VCSEL元件供應鏈可區分為五大應用別:GaAs基板商、GaAs磊晶廠、IDM廠、製造代工廠及封測代工廠。

針對材料結構層面,由於VCSEL元件結構相當複雜,且材料特性和磊晶層數的要求相當高,需有高難度的磊晶技術才可順利生產。但VCSEL元件的獲利仍較一般紅外線元件LED高出許多,使得各磊晶廠商(如IQE、全新光電)、VCSEL等IDM廠(如II-VI、Lumentum)、LED廠(如晶元光電分拆為晶成半導體、Osram等)無不相繼投入或轉型至VCSEL元件開發,目前整體市場已成百家爭鳴局面。

從供應鏈來看,VCSEL元件必須使用GaAs基板材料,通過磊晶制程成長至複雜的材料結構,才算完成初步作業。

隨後再將完成的晶圓送到IDM廠進行加工,或轉交委外代工模式,發包給製造和封測代工廠,進行後續製造、封裝與測試等步驟,最終生產出1顆完整的VCSEL元件。

2. VCSEL元件等IDM大廠的整併動態

針對VCSEL元件為發展目標的IDM大廠,近年紛紛轉由通過並購相關製造代工廠商或其他IDM廠方式,藉此擴大市占率。如同II-VI於2016年1月開始相繼並購Epiworks、Anadigics及Kaiam等廠商,並于2019年9月成功完成對Apple手機Face ID模組供應商Finisar的並購案;另一家IDM大廠Lumentum也於2018年3月完成對Oclaro並購。

此外,AMS於2017年2月與3月成功收購Heptagon及Princeton Optronics等企業,但2019年10月初對Osram的並購案卻宣告失敗,雖然現階段該並購案仍未成功,但後續AMS尚有機會再次爭取並購契機。

整體而言,VCSEL元件等IDM大廠通過整併發展模式,雖有少數並購案因股份未能談攏而破局,但大部分案件都可成功囊括相關製造代工廠商或IDM廠。

因此若依照初期VCSEL元件製造的發展模式,雖處於群雄割據的混亂情勢,但隨著幾家IDM大廠(如II-VI、Lumentum及AMS等)陸續藉由收購其他相關企業後,目前市場發展已逐漸形成大者恒大局面。這將有助於VCSEL元件在整體發展及規格制定上更加完備,提高後續終端產品應用的市場滲透率。

進一步觀察VCSEL元件等IDM大廠的整併動態,可以發現原先專注於生產LED的元件商如Osram及晶元光電等,陸續於2018年3月通過並購(如Osram並購Vixar)或對外宣告分拆製造代工廠方式(晶元光電分拆之晶成半導體),投身于開發VCSEL元件之列。

就當時的時空背景及市場情勢而論,廠商會做此決定,主要也是大環境不佳所致。若由產品發展模式來看,LED相關行業已進入相對成熟且衰退階段,元件價格與獲利性已大不如前,加上近年在中國廠商低價競爭的壓力下,也迫使部分國際大廠開始尋找其他終端產品應用的可能性。此時,VCSEL雷射發光元件市場,即為一個不錯的發展切入機會。

雖然VCSEL雷射元件的發光原理與LED元件大致相同,但其材料結構仍較LED元件複雜許多,而憑藉Osram與晶元光電(後已分拆為製造代工廠-晶成半導體)長期針對LED元件投入的技術研發及磊晶能力,對於轉入生產相關雷射元件似乎困難不大。

對於這些製造LED元件的IDM大廠而言,逐漸轉向開發VCSEL元件應用的生產模式,將有助提高企業獲利性。

未來VCSEL發展趨勢與應用領域

由於紅外線元件應用市場逐步增長,帶動現階段終端手機3D感測技術、車用光達與光纖傳輸的蓬勃發展。

未來對VCSEL元件應用發想,可能逐漸朝向光源照明的安防監視器應用、光感測市場的手機指紋辨識模組,以及穿戴裝置應用等領域為開發目標。

基於本身物理特性,考量VCSEL元件發生光源容易受到外部光線(日光)干擾問題,因而導致接收端難以精准接收到投射光源,所以針對接收干擾性,VCSEL元件的材料結構必須做出調整,後續將可通過成長其他不同的材料磊晶層,例如InGaAs、AlGaAs等作為發光反應層(Active Layer),

借此延伸開發出不同波長(如650~1,600nm)的VCSEL元件,提供光感測、光通訊及光照明的新應用契機。

來源:拓墣產業研究院