|

|

|

木林森 1 月 28 日公布 2021 年第一季度業績預告及 2020 年度業績快報。得益於業務整合以及訂單持續增加等因素,木林森第一季度業績預喜。

木林森預計 1Q21 實現歸屬於上市公司股東的淨利潤 2.3-2.8 億人民幣,相比去年同期的 1.12 億人民幣增長 105.19% -149.79%。

對於業績增長的原因,木林森指出,公司併購朗德萬斯後,大力推進各項業務的整合,一方面高端業務領域取得拓展,另一方面透過優化製造環節降本增效,朗德萬斯的總體競爭力得到提升,經營業績取得較好提升。

與此同時,隨著 LED 行業的回暖,下游訂單持續增加,公司製造業務的產能利用率增加,盈利能力與同期相比明顯提升。

2020 年營收與淨利潤雙降

因疫情和業務架構調整等的影響,木林森 2020 全年營收和淨利潤與同期相比均有所減少。

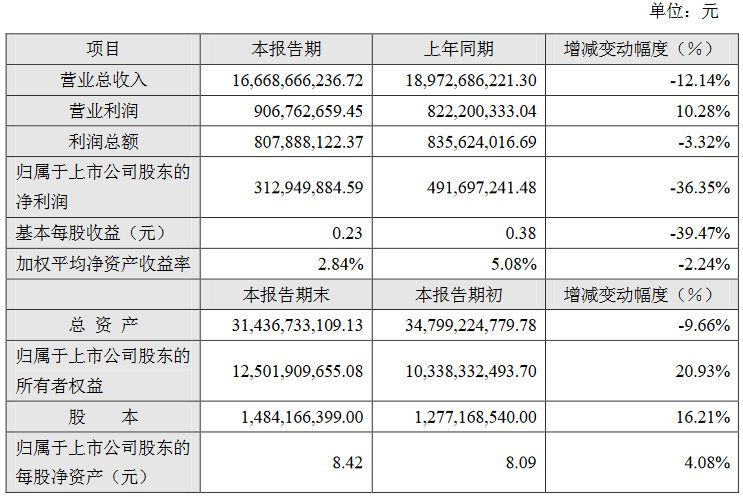

公告顯示,木林森 2020 年實現營收 166.69 億人民幣,與同期相比下降 12.14%;歸屬於上市公司股東的淨利潤為 3.13 億人民幣,與同期相比下降 36.35%。

業績下降主要包括兩方面的原因。一方面,受疫情影響,公司下游部分客戶出現無法支付貨款的情況,公司管理層根據部分客戶的實際情況,判斷其持續經營能力存在較大風險,預計存在無法回收風險。

根據相關規定,木林森對公司截至 2020 年 12 月 31 日的各類資產進行了全面清查,對各項資產減值的可能性進行了充分的評估和分析,判斷應收帳款、存貨等存在可能發生減值的跡象,初步確定需計提的資產減值準備為 4.45 億人民幣。

另一方面,木林森各子公司根據業務線條進行重組優化,部分子公司因為業務架構的調整,未來期間業務減少導致盈利能力發生重大變化,預計未來期間沒有足夠的盈利確保暫時性差異抵扣,根據相關規定,相關子公司暫時性差異根據調整後的集團業務架構重新測算未來期間盈利情況,根據測算情況調整遞延所得稅資產,導致報告期遞延所得稅減少 0.65 億。

當前,照明領域不斷湧現新商機,智能照明、健康照明、專業照明等均為行業主流發展趨勢。木林森正在積極把握行業的機遇,集中資源發展成品品牌。

木林森的主業已由 LED 封裝轉為照明品牌與照明渠道業務,LED封裝業務的比重還將逐步降低,目前成品品牌已經成為其發展的重頭戲,各項業務整合的成效也已開始顯現。

未來,依托朗德萬斯和木林森兩大品牌的知名度,再加上廣泛的線上線下渠道佈局和規模效應,木林森在高毛利應用領域的訂單有望繼續保持增長的態勢。

(作者:LEDinside Janice;首圖來源:pixabay)