|

|

|

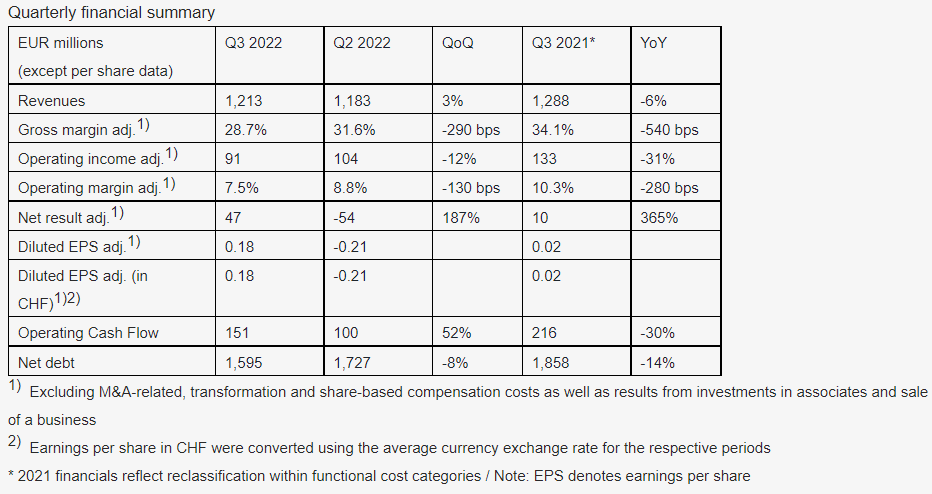

11月2日,ams OSRAM公佈第三季財報。儘管市場環境更為嚴苛,ams OSRAM第三季的營收和經營獲利能力(調整後)符合預期,調整後淨利潤與同期相比顯著增長了365%。

具體來看,Q3實現營收12.1億歐元,營收與上季相比微增3%,與同期相比下降6%。調整後毛利率為29%,相比上個季(32%)及去年同期(34%)皆有所下降。調整後息稅前利潤為9,100萬歐元,調整後息稅前利潤率為8%,相比上個季(9%)及去年同期(10%)也有所下滑。

Q3調整後淨利潤為4,700萬歐元,相比上季的-5,400萬歐元,扭虧為盈,並且相較去年同期的1,000萬歐元,大幅增長了365%;未經調整的淨利潤則為-3.7億歐元。經營現金流為1.51億歐元,自由現金流為5,600萬歐元。

按部門來看收入情況,半導體部門Q3營收占比為67%,燈具及系統部門占比33%。兩大部門的汽車相關業務均受到全球汽車市場需求疲軟及供應鏈失衡等因素的影響,但表現符合預期。

值得注意的是,在半導體業務中,ams OSRAM成功推進了用於汽車平台的下一代創新照明解決方案項目,在多元化的汽車傳感應用領域的設計也取得了重要進展。同時,因全球後裝市場活躍,燈具及系統部門中的汽車後裝業務表現良好。

此外,半導體消費應用業務表現同樣符合預期,工業和醫療業務也為半導體部門貢獻了穩健的收入。其中,差異化LED及成像解決方案在重要市場的出貨量保持在較高水平,不過客觀環境的不利條件在某些工業市場的需求上有所反映。

燈具及系統業務中,其他傳統工業、建築相關及醫療應用相關的燈具與系統業務發展符合預期,主要的驅動因素是終端市場需求。

ams OSRAM表示,終端市場供應鏈庫存有所調整,尤其是汽車部門。供需失衡持續影響著部分終端市場,包括全球汽車產量及智慧手機出貨量下滑帶來的影響。未來,汽車整體市場將維持現有的情況,即全球汽車產量減少、汽車供應鏈不平衡,庫存也將繼續調整。

儘管客觀環境條件不利,但本季汽車、工業和醫療業務業績表現穩健,且消費者業務貢獻了顯著的收入。在客戶的積極參與和支持下,ams OSRAM的戰略發展及Micro LED產業化計劃如期推進,8吋LED工廠也在按計劃建設中。

與此同時,集團整合計劃也在有序推進中,目前正處於非戰略核心資產處置的最後階段,預計資產處置總收益將超5.5億歐元,期待完成最後兩筆已經簽訂的交易,其中一筆將於本季完成,同時也將完成處置最後一筆規模較小的資產。

鑑於持續的成本性通貨膨脹及相對不太樂觀的終端市場等宏觀環境可能對集團中期的業務開展產生影響,如植物照明、戶外照明或某些Android及非智慧手機消費應用等市場,ams OSRAM調整中期目標:Q4營收預計為11.5-12.5億歐元,與上季相比基本持平;調整後息稅前利潤率預估為6%-9%;2024全年營收預計為47億歐元(±3億歐元),調整後息稅前利潤率為13%(±100個基點)(相比去年同期,本次預期含與處置資產相關的整合效應)。

另值得一提的是,針對當下及未來短期內的市場行情,ams OSRAM實施了額外的控本措施,預計可減少約1億歐元的成本。此外,依據目前的市場情況,ams OSRAM重新評估了2022年的投資計劃,全年總支出從8億歐元下調至6億歐元。

(文:LEDinside Janice)