|

|

|

受惠電動車產業崛起,第三類半導體題材發酵兩年,但是現在磊晶廠客戶清庫存嚴峻,並下修訂單,使得庫存調度尚未見底,國泰期貨預估,下半年需求將回溫,至於相關概念股,華冠投顧分析師劉烱德認為,主要觀察外資進出及新台幣匯率走勢。

第三類半導體市況

首先從半導體產業現況來看,由於客戶清庫存狀況仍嚴峻,中國客戶持續下修訂單,MOSFET 台廠也下修訂單,目前還沒看到起色,庫存調度尚未見底,尤其中國廠狀況最為嚴重,個別客戶甚至延後繳款時程,新產能則要到下半年才有機會開出。

國泰期貨表示,化合物半導體的部分產能雖然低,但是容易填滿,只是訂單仍略為下修,因為消費性大環境仍不好,並有近五成客戶做價格下修,主要集中在第一類半導體,第三類相對沒有影響,整體預估下半年需求將回溫。

由於在第三類半導體上,台廠價格比中國廠貴 2~3 成,考量到成本因素,客戶黏著度不高,目前已陸續有聽到中國客戶的部分案件轉往中國代工廠,而台廠的策略則是轉做高階,如兩層或三層的磊晶,或是高壓、高阻來抗衡。

▲ 6 吋 SI 型基版。

8 吋 SiC 晶圓概況

目前台廠多以 6 吋為主要發展尺寸,但是國泰期貨認為,電動車需要大量導電型 SiC 晶圓,供不應求之下,6 吋價格波動不大,又要到 2024 年才會大量開出產能,使得更具成本優勢的 8 吋 SiC 晶圓,未來可能會逐漸取代 6 吋成為市場主流。

從成本來看,根據調研機構數據,若達成熟階段,8 吋單片售價約為 6 吋的 1.5 倍,單顆晶粒成本較 6 吋低,但是製造成本則比 6 吋高,而目前 8 吋磊晶設備可以向下兼容 6 吋,導致許多後進者直接朝 8 吋發展,試圖彎道超車。

從優勢來看,8 吋的生產晶粒數為 6 吋 SiC 晶圓的 1.8 倍,而且晶圓利用率顯著較高,以實際應用場景電動車為例,6 吋約可提供給兩台車做使用,而 8 吋的供給量則可達三台車。

台廠第三類半導體發展

華冠投顧分析師劉烱德表示,第三類半導體碳化矽(SiC)、氮化鎵(GaN)的特性是在高功率及耐高溫耐高壓,剛好就是全球發展電動車、充電樁、低軌衛星、5G 通訊、ESG 企業永續經營、綠能及儲能,所必須用到的新材料。

劉烱德指出,台廠在第三類半導體目前是晶圓代工的製造強,但是上游基板及 IC 設計的兩端弱,而製造晶圓的成本,基板占 50%、磊晶占 25%、元件晶圓占 20%,主要廠商都在國外,台廠又缺全方位 IC 設計人才,像是第三類半導體晶片 IC 設計需要結合數學、物理、電磁波、電子、電機、機械多面向專業。

劉烱德說明,目前全球 SiC 主流為 6 吋晶圓,年產能約 40~60 萬片,集邦預估 2025 年 6 吋 SiC 晶圓需求量將達 169 萬片,市場供給仍吃緊,目前國外公司已在整合上下游,IDM 廠展開合作、策略結盟或併購,降低成本切入 8 吋晶圓市場,試圖擴大產能,提升競爭優勢,但是台廠目前產能仍在 4 吋及 6 吋,相對落後。

第三類半導體概念股發動訊號

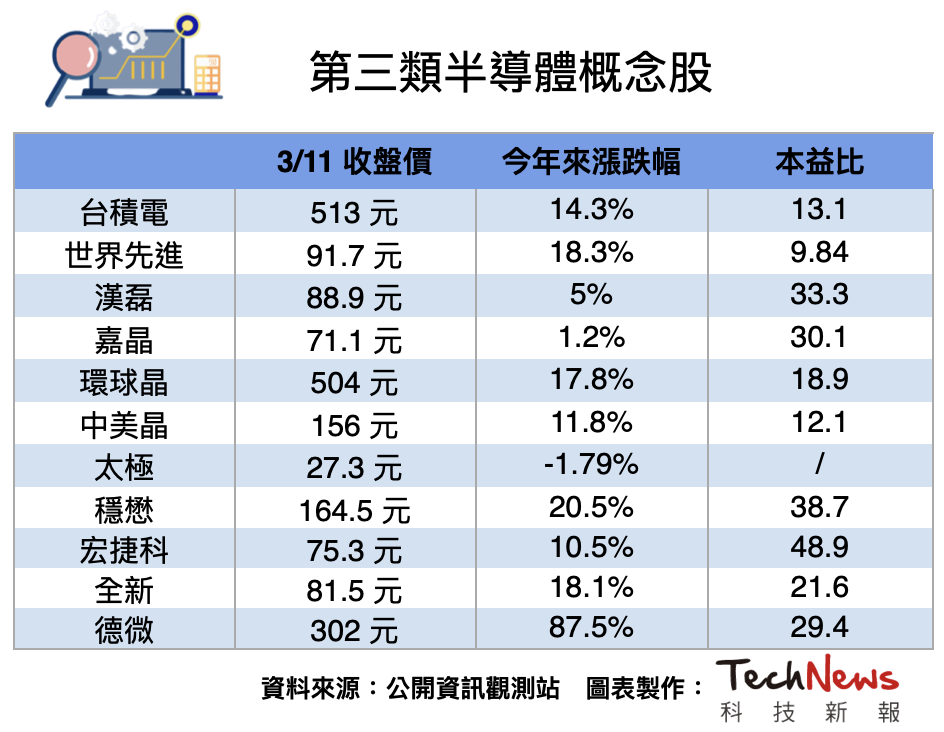

劉烱德表示,第三類半導體概念股中,盛新材料、穩晟材料均未登興櫃,而其他第三類半導體上市櫃公司在經歷 2022 年大幅回檔後,現階段股價走勢結構普遍處於低檔位階的震盪整理型態中。

劉烱德舉例,漢民集團的漢磊目前處於三角形態,而嘉晶處於雙底型態,尚未出現明確的趨勢走向,現在看來在趨勢未見明確發動前,相關概念股都要先觀望,並留意走勢發展即可。

劉烱德強調,相關概念股後續要觀察兩大訊號,最明確的就是外資有沒有持續買賣,還有就是新台幣匯率走勢,因為新台幣的匯率就代表資金的流進與流出,而資金進來台灣一定是往股票市場前進,所以這是觀察相關概念股發動時機的重要指標。

(本文由 科技新報 授權轉載)