|

|

|

鴻夏戀糾纏多時,25 日夏普臨時董事會後,發出公告宣布向鴻海增發普通股與 C 股,證實最終花落鴻海,原先外界認為事情終於塵埃落定,到了 25 日下午劇情突然急轉直下,鴻海公告稱,24 日上午才遞交一份新的關鍵文件給鴻海團隊,在 25 日董事會前已通知夏普需釐清內容暫緩簽約,據悉,關鍵文件揭示了 100 多項、3,500 億日圓的財務風險,讓鴻海不敢貿然簽下去。夏普債務問題到底有多嚴重?

鴻夏戀為何急轉直下?

25 日夏普傳出最終選擇鴻海的紓困方案,最終交易金額高達 7,000 億日圓,而夏普官方也在消息曝光稍後,宣布臨時董事會結果,將向鴻海發行普通股與 C 股,總計籌資 4,889 億日圓,募資完成後鴻海將持有夏普 65.86% 普通股股權,間接證實了情歸鴻海的消息,然而,先前積極求親的鴻海,在理應慶祝的時刻卻異常低調。

鴻海在當日下午發出聲明,指出夏普於 24 日遞交一份新的關鍵文件給鴻海團隊,鴻海已在 25 日夏普董事會召開前,知會需釐清內容、在雙方達成共識前暫緩簽約,事情突然急轉直下,關鍵文件到底寫了什麼?

攪局的「或有負債」是什麼?

隨 後華爾街日報跳出來爆料,夏普在 25 日臨時董事會前遞交給鴻海的是一份財務風險評估報告,上頭林林總總列了 100 項或有負債(Contingent Liability)總金額高達 3,500 億日圓。或有負債的形成主要是因過去的交易,對未來可能造成的風險,如商業承兌匯票抵押給銀行貼現,在票據未兌現以前、為其他單位擔保,又或法律訴訟未經 仲裁前等情況可能產生的費用都歸於或有負債項目中。在會計裡面為潛在債務,並非真正的負債,也因此風險難以被察覺。

據悉,夏普遞呈的文件包含退休金與銀行和各公司合約的違約金和政府補貼費用的返還等,夏普向日本 NTV 指出,為避免簽約後發生問題,文件中對或有負債的提列相當嚴格,即便可能性相當低的項目也一併編入,期望鴻海對夏普收購案仍能在 2 月底前如期簽約。

鴻海的考驗才正要開始

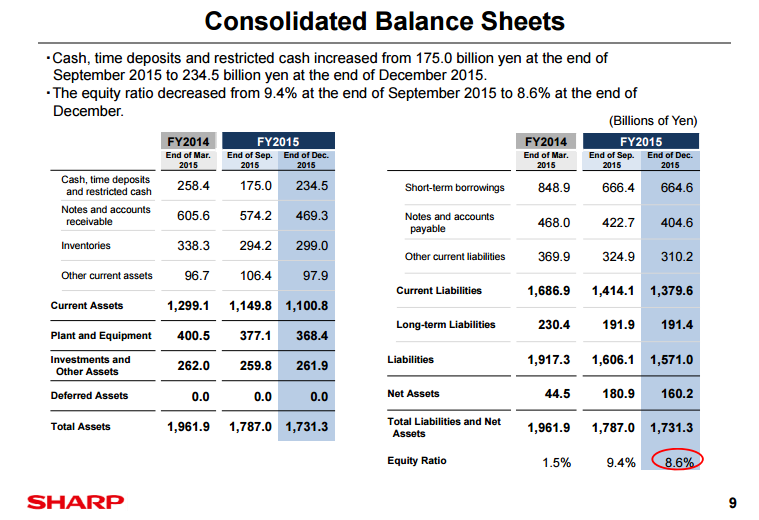

除 了現在突然爆出來的 3,500 億日圓「或有負債」,鴻海接手夏普原先就得承接一大筆爛帳,攤開夏普 2 月 4 日最新一期財報(截至 2015 年 12 月 31 日),累計負債高達 1.57 兆日圓,不看長期負債、其他流動負債,光一年內應償還的短期負債就高達 6,646 億日圓,龐大的錢坑也是鴻海接下來需頭痛的問題。

|

|

(圖片來源:Sharp via 科技新報) |

投顧機構 Bernstein Research 先前就發布報告唱衰,Bernstein Research 認為,鴻海的出價高出合理價格 4,000~7,000 億日圓,並預估鴻海為了支付這筆費用,恐需發債或發行新股籌募資金,Bernstein 分析師 Alberto Moel 計算,假設多發行 24 億新股,鴻海現有股東權益最多將被稀釋 15%,鴻海股價至多可能重挫三成至台幣 53.7 元。

鴻夏戀夏普點頭願意嫁了,然而,開門七件事柴米油鹽醬醋茶現實面問題已一一浮現,雙方能不能真的繼續走下去,從此過著幸福快樂的日子,考驗才正要開始。

來源:科技新報