|

|

|

DRAMeXchange

日本東北大地震衝擊:矽晶圓的供給及後續限電的措施,將對後續全球DRAM產出造成影響

根 據集邦科技(Trendforce)旗下研究部門DRAMeXchange的調查,由於日本東北大地震衝擊下,福島一號核電廠停機,甚至引發輻射危機,亦 造成日本東北區域大規模停電,3/14日起東京電力公司針對受災較輕的區域宣佈展開分區限時限電措施,並優先以交通及民生用電為主,但受災嚴重的宮城與福 島二縣,電力恢復時間仍不明確。

就DRAM供應鍊來看,東北區域有信越化學的福島白河廠與SUMCO的山形米澤廠,都是負責生產矽晶圓為 主,尤其是福島白河廠位在福島縣中,電力來源以福島核電廠為主,加上又是生產DRAM矽晶圓重鎮,衝擊影響將會最大。SUMCO雖在東北有生產基地,但生 產重鎮則在九州區域,目前推測影響不大,此 外,生產矽晶圓需要長期且穩定的電力供給,即是短時間的停電亦無法有效生產矽晶圓,加上日前日本東北區域分區限電可能長達數月之久,甚至運輸及交通基礎建 設受損影響下,以信越化學及SUMCO全球合計超過五成以上市占率,將會對DRAM原物料的供應產生一定程度的衝擊。

就DRAM廠現況來 觀察,身處日本的爾必達,當地地震約2級,Immersion機台需重新定位外,加上有一定數量的庫存,無重大災情傳出,三星矽晶圓來源,除廠內自製 外,SUMCO九州廠亦是主力供應來源,影響不大,海力士有一部分矽晶圓是從信越化學提供,目前設法從其他供應端補足,台系方面,力晶與瑞晶尚有一定庫存 量可以使用,並將持續觀察信越化學供貨狀況,南科與華亞科方面,目前矽晶圓大部分由台勝科提供,生產無任何影響,華邦採購來源多元,不足部份亦將從其他供 應端購買。

FLASH方面,Toshiba表示說目前除了信越化學外,亦有其他的供貨來源,且wafer將會優先給NAND Flash廠使用,暫時應該還不至於影響到後續生產,Hynix主要wafer供應商為信越化學及SUMCO,短期亦不至影響生產,Samsung則表示 信越化學不是其主要供應商,對三星影響不大。

WitsView

WitsView: 日本基礎設施回復狀況,將影響面板上游供應鏈恢復進度

根 據集邦科技(TrendForce)旗下研究部門WitsView所掌握的資訊顯示,日本此次發生的大地震伴隨海嘯,影響主要集中在東北地區以及關東地 區,至於大尺寸面板主要供應聚落的關西地區,影響則不大。而主要配置在東北地區包括彩色濾光片等小世代產能,在停線檢修之後,也已恢復生產。

WitsView 觀察後續對面板供應鏈主要影響,首先可能是基礎設施恢復的狀況,目前關東及東北地區已經展開限電措施,預計將持續至4月底,這對廠 商生產線的產能供給將產生影響,廠商必須做重新做產能的調度與配置,短期供給可能會有不順狀況出現。而在面板主要材料中,驅動IC的最上游矽晶圓供應商信 越半導體以及SUMCO,在此次震災中亦是受到嚴重影響,雖然目前主要驅動IC廠商皆表示短期影響不大,但矽晶圓的供給後續仍有可能出現吃緊的風險,對晶 圓代工廠以及驅動IC廠商後續的影響仍須觀察。另一方面,佔面板成本比重不高的化學材料包括如ACF導電膠、光阻靶材的供給,因日系供應商在此類材料有較 高的市場佔有率,雖然面板廠目前手上仍有庫存,但後續的影響仍須關注日本當地生產線以及整體交通運輸回復狀況而定。

面板需求與價格在 2011年Q1仍在谷底徘徊,需求並未明顯增溫,廠商手中的材料以及面板庫存壓力亦伴隨著時間而有不斷上升的風險。但突如其來的震災,將可能進一步帶動下 游客戶提前備貨的預期心理,短期內有機會舒緩廠商庫存升高的壓力,但WitsView認為值得關注的仍是上游供應鏈恢復的狀況,這將對2011年Q2之後 的面板供給有較明顯的影響。

LEDinside

日本宮城地震對LED產業影響

全球的LED產業當中,以亞洲為LED產業的生產重鎮,而根據LEDinside統計,2010年全球LED區域排名當中,日本地區的產值位居世界第一,市占率高達29%,穩居全球龍頭寶座。

LED package revenue ranking by region 日本發展LED產業的歷史悠久,自從中村修二開發出藍光LED之後,使得LED產業於日本蓬勃發展。尤其是日本地區的LED產業供應鏈完整,除了幾家生產 LED的大廠之外,上下游的材料占全球供應鏈當中也扮演舉足輕重的角色。如螢光粉、封裝矽膠等、藍寶石晶棒的產業。而在LED產業的聚落分布上,LED大 廠的聚落主要位於關西地區,而部分材料廠商工廠位於關東地區。

而本次日本的宮城大地震對於LED產業影響,據LEDinside了解,對 於整體產業的影響並沒有很大。而部分位於關東地區的廠商,其廠房與設備也大多安然無恙。但還由於福島核電廠停止運作,加上海嘯造成部分地區交通中斷,造成 供應鍊當中,某些零組件與材料供給吃緊的現象。

LED生產廠商

日 本最主要的LED大廠,日亞化(德島阿南市)、豐田合成(名古屋),均位於關西地區,因此本次震災對於該兩家廠商的並沒有造成太大的影響。至於昭和電工, 由於該公司位於千葉縣有一部分的生產線,在電力吃緊的狀況下,多少會影響其產出狀況。至於另外一家封裝大廠,Citizen,由於該公司的部分產線位於福 島縣,因此受災狀況仍需要進一步了解。

LED材料廠商-磊晶相關材料

藍寶石基板部分,主要生產廠商為 京瓷與並木,該兩家公司占全球的市占率約25%。不過日本的藍寶石基板廠商貨源主要供應日本國內的LED廠商所使用,外銷比重並不高。而雖然並木的生產線 部分位於青森縣,據側面了解廠房並沒有受損,反倒是因為限電等因素而影響產出。而供給受限下,是否會影響日本的 LED廠商走出日本對外尋求藍寶石基板仍值得關注。至於提供四元所使用的砷化鎵基板,主要供應商由住友電工所提供,目前並沒有傳出有供應吃緊的情況。

MO 源(MO Source),日本的MO Source供應商,主要由住友化學與信越化學所提供。而該兩家公司均提供日本國內市場所使用,並沒有對外作銷售,估計不會影響其他區域的LED生產廠 商。但是由於該兩家公司有部分生產線位於關東地區,在缺電與交通運輸不便情況下,後續產出狀況值得觀察。

MOCVD用承載盤(Wafer Carrier),搭配MOCVD機台所使用的石墨承載盤也是相當重要的關件耗材,現階段由於MOCVD機台大量擴產,加上該產品技術門檻高、供應商不 多,使得石墨承載盤本來就已經出現供給吃緊的狀態。目前日本最主要供應商為東洋碳素(Toyo Tanso),工廠位於香川縣,不過由於遠離災區,因此沒有受到太大的影響。

LED材料廠商-封裝相關材料

封裝矽膠(Silicone Lens)部分,全球的封裝矽膠主要由信越化學與道康寧(Dow Corning)所提供,而日本的信越化學的工廠位於群馬縣,在交通運輸不便與缺電的情況下,目前已經有許多封裝廠商表示供給出現吃緊狀況。

螢 光粉(Phosphors),日本螢光粉主要提供廠商包括日亞化與三菱化學,日亞化一直以來提供黃色螢光粉(YAG),而在強調高演色性領域的LED背光 電視應用當中,三菱化學的紅綠螢光粉則是占有相當大的市場份額。目前三菱化學位於小田原市的工廠雖然離災區有段距離,但是由於交通因素與限電影響,部分封 裝廠商也反映供給稍為吃緊。

EnergyTrend

根據EnergyTrend的分析,此次日本地震對於全球太陽能產業的影響的程度相較其它產業而言顯得輕微,主要影響範圍集中在單晶矽晶圓與多晶矽的供應。

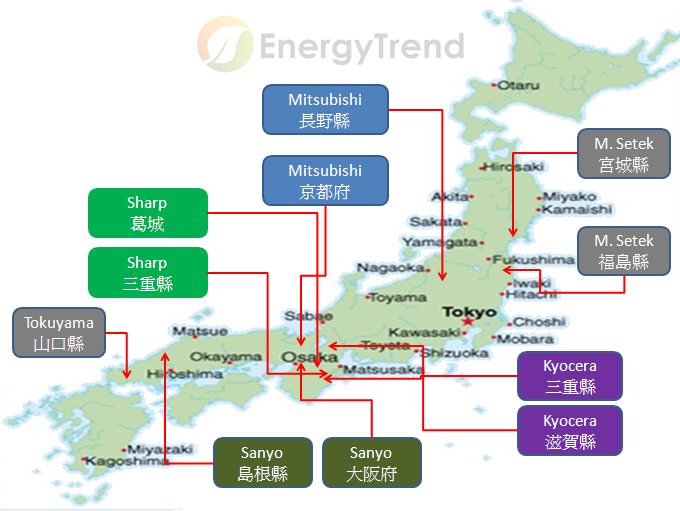

以產業分佈來看,日本太陽能電池產業集中在關西地區,主要大廠如Sharp、Kyocera、Mitsubishi、與Sanyo的生產基地集中在大阪、滋賀、奈良、與京都等地區。現階段在設備機台與電力並未受到影響下,供應鏈的運作完全正常。

而 在多晶矽供需來看,主要以M.Setek與Tokuyama二家廠商為主。目前M.Setek的工廠座落於此次震災的重災區,使得目前年產能 3000噸的多晶矽供應完全停擺。另一方面,由於M.Setek是全球主要單晶矽晶圓的主要供應商,同樣受到此次震災的影響,年產能120MW的工廠目前 也是停止運作的狀況。目前M.Setek的8成產能全數供應給美國SunPower,估計SunPower將受到不小的影響,連帶也將造成單晶矽晶圓的現 貨供應吃緊。而在Tokuyama方面,生產多晶矽的工廠位於山口縣,並未直接受到地震的影響,但受到關東電力供給短缺的影響,預計8200噸的年產能將 無法全數產出。

根據EnergyTrend的預估,2011年全球多晶矽的供應達到22萬噸~24萬噸之間,M.Setek和 Tokuyama二家廠商的產能合計佔全球供應的5%左右,在本年度合約都已簽訂的狀況下,EnergyTrend認為對於合約價格的影響不大,但在現貨 供應已經呈現吃緊的狀況來看,全球多晶矽的現貨價格將快速上漲。

另一方面,由於日本福島核電廠的災情持續擴大,萬一輻射塵的影響範圍擴大, 將有可能影響到位於關西的太陽能電池產線,進而影響全球太陽能電池的供需狀況。除此之外,由於日本目前電力供應短缺,如需在短時間提升電力供給,提升太陽 能發電系統的安裝量是可被考慮的解決方案。但日本政府目前財源短缺,能否擔負相關的財政支出也需要仔細評估,因此2011年日本市場的需求是否會進一步提 升仍待觀察。

鋰電池上游材料劫後餘生-電池芯廠睜大眼

根據集邦科技統計,日本圓柱型電 池芯將因當地材料端的供給吃緊而有連累的疑慮,韓系電池芯廠也因此有機會擺脫長期的價格疲軟,而台灣在全球NB用電池芯供應雖然缺席,但是仍會因為材料缺 貨的負極材料以及保護IC而受惠。 日本NB鋰電池受創最深者,仍在於上游材料端,包括了負極材料端以及保護IC,目前最為棘手者,在於負極材料端Hitachi市場占有率達到30%,產能 遠大於JFE以及Nippon,換句話說若全部停線,產能缺口將大於後兩者的產能總和,影響比例甚為可觀,且勢必也將對於其他鋰電池應用端的供給產生壓壓 力。

對中游電池芯來說,Sony因為圓柱型電池芯與電池組裝生產都集中在日本,較特別的高分子電池芯則散佈在新加坡與中國部份,電池組裝一 部分在中國無錫,因 此仍有一部分的材料庫存,預料NB用圓柱型電池的供給端仍會有部分吃緊;Sanyo在NB用電池芯產地以日本大阪為主,高分子電池芯已在中國北京建立產 線,在材料端已有相當庫存,然而在日本圓柱型鋰電池也會因材料端的短缺而顯得產能吃緊。