|

|

|

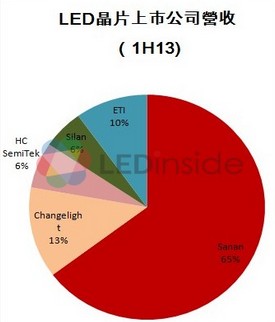

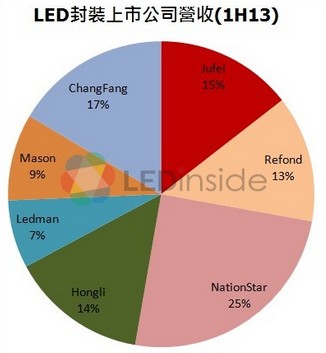

全球市場研究機構TrendForce旗下綠能事業處LEDinside表示,2013年上半年中國大陸上市LED廠商營收總額同比增長24.26%,達629.62百萬美元,其中上市LED晶片廠營收達274.01百萬美元,中國上市LED封裝應用廠商營收成長也達到美金355.61百萬美元。雖然上半年晶片價格降幅較大,但是由於產能陸續開出,LED廠商採取低價增量的銷售策略,整體銷售額同比增長15.42%。受到LED照明市場拉動,中國MOCVD主要廠商稼動率升至歷史高點,其中三安光電和德豪潤達稼動率分別達到87%和59%。

LEDinside表示,受益于上半年照明應用市場外銷回暖、內銷管道佈局啟動以及背光模組供應鏈國產化,背光封裝廠商獲利最為豐厚。而未來晶片價格將持續走低,機台數量偏少的LED外延晶片廠商會面臨更加不利的競爭環境。

下游需求回暖並未惠及晶片廠商,晶片毛利仍在下滑

2013年上半年照明市場持續升溫和顯示幕增速放緩影響下,中國LED晶片廠商逐漸將產品重點從顯示幕晶片轉向白光晶片。其中三安光電上半年LED照明用晶片占比已經達到七成;華燦光電上半年LED照明用晶片出貨量同比增長289%,占總出貨量比例超過20%;士蘭明芯LED照明用晶片在6月份的營收占總營收的三成,但是轉向白光領域未能確保企業提高獲利能力。

士蘭明芯和華燦光電上半年晶片毛利率降至冰點,分別為-4.7%和5.3%。考慮到中國大陸外延晶片設備投入嚴重過剩,以及地方政府的政策支持,LEDinside認為在2015年之前,上游晶片仍處於供過於求的狀態。除了有技術和資金優勢的三安光電,以及完成產業鏈一體化,擁有下游出海口的德豪潤達之外,其他企業將會處於比較尷尬的位置。

受惠中國背光模組產業鏈優勢,背光廠商營收增長顯著

與產能依然處於過剩狀態的晶片領域不同,中國封裝廠近半年來產能處於相對不足的狀態,以至於今年上半年在LED照明市場出現中功率器件缺貨的情形。但是由於封裝生產線投產週期較短,如果下半年LED照明市場不如預期,器件市場供需會可能重新落入跌勢。

由於上半年下游行情轉暖,照明和背光封裝廠商都感受到市場久違的熱絡。無論是以照明器件為主的鴻利、萬潤,還是以背光為主的聚飛、瑞豐,營收都有大幅增加。封裝廠商整體營收同比增長32.05%,整體淨利潤也觸底反彈,達到36.84百萬美元,同比增長5.68%。顯示幕器件為主的廠商並沒有受到顯示幕應用需求放緩的影響,營收依然有所增長,國星光電、雷曼光電SMD LED器件營收分別增長29.73%和-5.9%。

下半年晶片廠商大者恆大,封裝廠商恐旺季不旺

上半年背光需求淡季不淡的結果是電視通路庫存增加,再加上中國節能惠民補貼政策結束,封裝廠下半年的背光營收增幅難言樂觀,7-8月份電視背光出貨量衰退嚴重,新進訂單量遠低於往年。另外鴻利光電、萬潤科技等照明或顯示幕封裝企業覬覦背光封裝相對豐厚的利潤,不斷通過各種努力積極進入背光領域,對背光原有廠商產生威脅。由於整個消費電子產業向中國轉移的趨勢不可避免,如何把握這一趨勢,加快進入電視、筆記型電腦、平板電腦、手機等國產品牌廠商的背光模組產業鏈,是背光企業勝出的關鍵。

照明市場方面,商業照明LED滲透率提升將會持續帶動LED照明需求,而由於歐美市場訂單毛利率略高於國內市場,因此LED照明產品出口占比較大的LED照明廠商盈利狀況較好。整體而言,LED照明從商照走向居家照明,再配合中功率LED滲透率的提升加速終端價格下降,中國LED照明封裝和應用的產值有望進一步上升。

Source: LEDinside

如欲了解更詳細的LED市場資訊,請查閱LEDinside《金級會員報告》

Chapter 1: 全球LED產業趨勢與分析

Chapter 2: 全球LED需求市場預估與分析 (2010-2016)

Chapter 3: 全球LED供應市場預估與分析

Chapter 4: LED光源與傳統光源的成本分析

Chapter 5: LED / LED燈泡價格趨勢

如果您想要了解更多關於LEDinside產業報告的細節,以及會員報告的說明,歡迎聯繫:

|

Taipei:

|

ShenZhen:

|

Shanghai:

|

|

|

Joanne Wu joannewu@trendforce.com +886-2-7702-6888 ext. 972 |

Kirstin Wu kirstinwu@trendforce.com +886-2-7702-6888 ext. 630 |

Sara Fan sarafan@sz.dramexchange.com +86-755-8283-8931 |

Allen Li AllenLi@trendforce.com +86-21-6439-9830 ext. 608 |