第一部分:產業篇

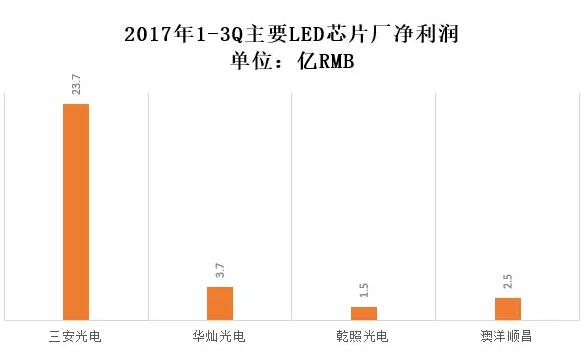

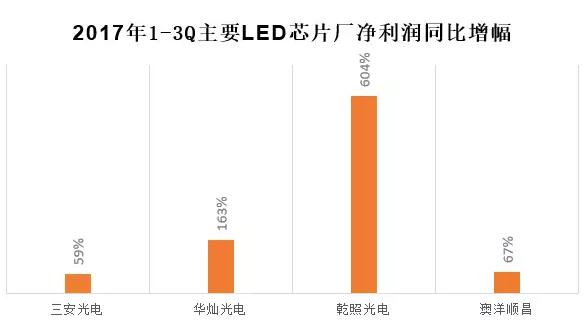

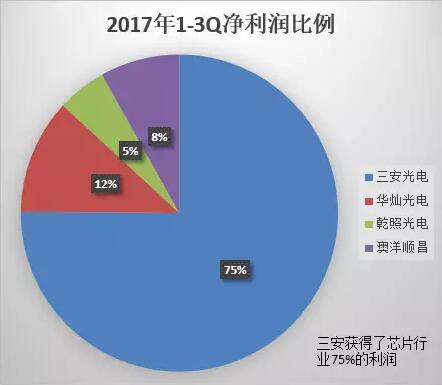

隨著LED晶片企業的三季報塵埃落定,LED產業的高景氣度得到了印證,三安、華燦、澳洋順昌、乾照光电毫無疑問都是這一輪LED晶片景氣週期的受益者。相比去年同期,主要廠商利潤都取得了超過50%以上的成長。

(資料來源:LEDinside 2017.11)

(資料來源:LEDinside 2017.11)

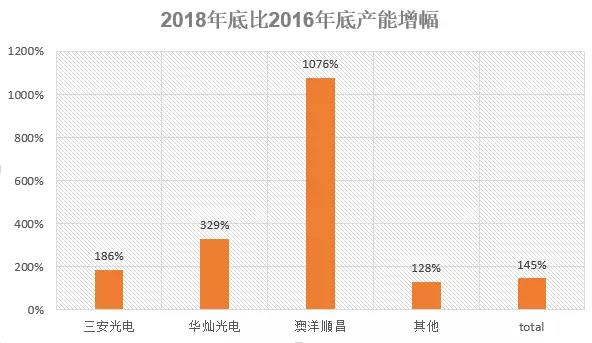

然而,在高景氣度,高盈利能力的背後,卻又刺激出新一輪緊鑼密鼓的擴產潮,為剛剛好轉的產業景氣蒙上一層不安的陰影。

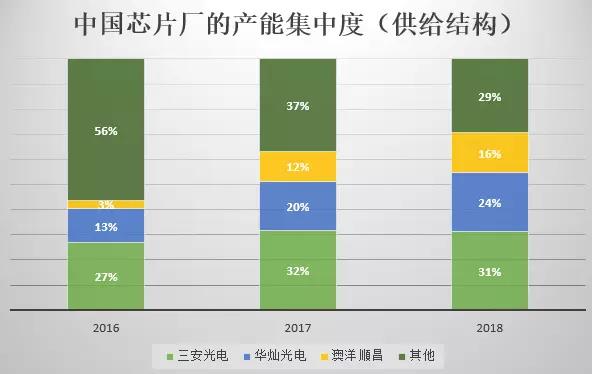

從產能角度看,中國廠商因為設備較新,效率更高,產能占比更高達58%。

(資料來源:LEDinside 2017.11)

這難免讓人聯想起2009年的LED晶片產業高燒。當時投資狂熱,直接誘導此後2010到2012年全中國有近80個LED晶片項目紛紛上馬,並形成了LED晶片業高度分散,盈利能力差的產業格局。經過此後多年的數輪產業洗牌,LED晶片產業才終於迎來這一輪的產業景氣。

歷史會不會重演?未來的2年,中國LED晶片產業會不會再一次陷入供給過剩,殺價競爭的泥淖?

與2009年不同的是,本輪的擴產主要集中在前三大晶片廠商。外資廠商中除了歐司朗仍然有擴產計畫,其他廠商均無大量擴產的計畫,中國本土晶片廠商多數已經無力擴產,逐漸退出產能競賽。兆馳雖然有新的LED晶片項目上馬,短期內對市場的影響還非常有限。

(資料來源:LEDinside 2017.11)

因此,儘管單獨看幾大廠商擴產幅度驚人,然而整體產能擴增的幅度相對有限(145%),再考慮到以Veeco的紅牛、中微的A7以及部分Axitron的R6等大腔體新機台成為主力機型後,K465i、CRUIS2及更早期的機型漸次退出市場,整體市場供給更為集中,產能增幅也比預期的要低。

(資料來源:LEDinside 2017.11)

加上地方政府的MOCVD設備補貼相對來說也更為集中。與早期的雨露均霑的模式不同,現在的地方政府更傾向於相機挑選補貼在市場經濟競爭中已經證明具有良好的運營與管理能力的公司。

補貼的力度也需要根據企業的實力和談判能力以一事一議的模式來確定,而具有優勢產業地位和良好納稅能力的公司在與地方政府的討價還價中處於更有利的地位。

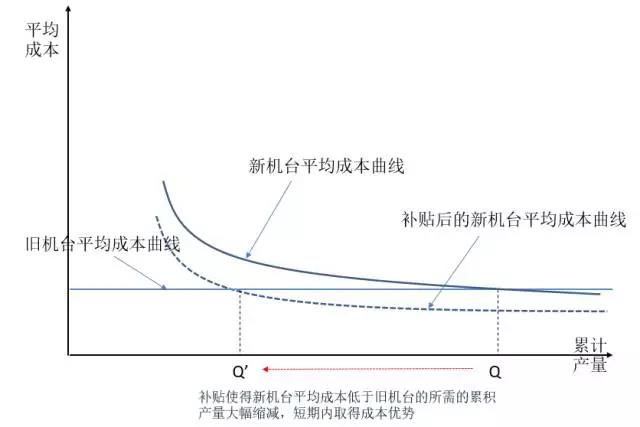

補貼對企業成本結構的改變也是非常明顯的,新的機台單腔31x4吋每爐生產效率更高,材料耗用更少,折合到2吋片的平均可變成本相比K465i可以降低約30%,而唯一的劣勢是需要較高金額的初始資本支出,也就意味著更高的折舊額,需要更長的時間來累積產量攤銷折舊,以降低平均成本。

補貼的作用在於可以讓這個過程大為縮短,短期內可以做到平均成本低於折舊攤銷結束的舊設備,大為降低新採購設備的固定資本投入風險。因此晶片廠商有強大的動機獲得補貼購買新機台來增加成本競爭力,新的晶片項目投資幾乎都有政府補貼作依託。

相應的新機台的效率優勢也提供了後發廠商的彎道超車的機會,兆馳便是在江西政府補貼承諾的背景下,希望憑藉直接採購新機台,沒有歷史成本負擔的優勢,切入到LED晶片產業。

(資料來源:LEDinside 2017.11)

從供給結構的角度看,因為三安2017~2018年的擴產進度與幅度僅僅略高於全產業的擴產速度,相比之下儘管擴產的絕對數量不小,但是相對華燦和澳洋,擴產動作顯得過於保守。

LED晶片產業的供給結構失去了轉化為類似半導體代工產業的結構的機會,可能會逐漸形成類似DRAM存儲器產業的三足鼎立格局。相比之下,假定CR3相等時,三足鼎立的結構缺乏穩定性,競爭強度高於一超多強,也高於雙寡頭結構。

(資料來源:LEDinside 2017.11)

以占據全產業利潤接近75%的盈利能力,作為產業龍頭的三安有實力犧牲部分利潤操作產能威懾的策略,逼退潛在進入者(兆馳)和迫使競爭對手(華燦、澳洋順昌)更謹慎的擴張。

舉例來說,如果三安多準備100台的產能,即使不投入使用,總投資約需要2億美金,按照7年來折舊的話,每年成本約增加3,000萬美金,相當於利潤少2個億RMB,對三安一年幾十億的淨利潤來說,並不會構成很嚴重的負擔,但是卻可以形成強大的威懾力,避免新對手加入,也會令現有的對手擴產時有更多顧慮,為未來幾年的盈利空間打下基礎。三安在2014年曾經成功的運用這一策略。《

詳解三安光電的產能威懾戰略》

(資料來源:LEDinside 2017.11)

然而最近這一輪,由於補貼談判進度的遲緩,三安的新產能擴張遲遲不見進展,給華燦和澳洋提供了產能擴張的機會窗口。華燦和澳洋順昌也是看到了這樣的機會,都在紛紛加碼成倍提升產能。

一旦華燦和澳洋搶先擴產成功,三安可能將被迫接受產能規模三足鼎立的事實。未來的產業定價規則可能更傾向於限制產業產量而追求較佳價格的準卡特爾模型。

卡特爾模型是指在寡頭壟斷條件下,幾家寡頭企業簽訂公開的正式協議並共同規定一個價格,聯合組成一個卡特爾。在此模式下,卡特爾先按照MR=MC原則確定最佳產量和最佳價格,然後對聯盟內的企業按照邊際成本相等的原則分配產量配額。

LED晶片產業幾大寡頭之間即使不會明目張膽的以正式協議的方式共同定價分配產量,但是越來越高的產業集中度,加之LED晶片需求較大的需求價格彈性,也會迫使各企業之間也很容易達成默契,主動限產保價。

簡而言之,2018年的LED晶片市場,不會出現一家獨大的壟斷式定價,因此難以保持超高毛利的情形,但是也大概率不會再次像2015年一樣價格崩盤。三寡頭之間的默契和合作程度會成為決定2018年LED晶片價格趨勢的關鍵因素。然而三寡頭結構又具有天然的不穩定性,新的博弈模式還在形成中。

第二部分:企業篇

微觀層面,觀察主要的LED晶片企業的戰略定位會發現,相比LED封裝廠,晶片廠戰略定位的空間選擇相對較小,產品的差異化程度和產品線寬度都遠遠不及封裝廠。如果要橫向對比的話,和製程標準化,產品趨同化的內存產業更為相似。

這也意味著如果想要在這個產業成功,規模經濟幾乎是必要條件和基礎門檻。有實力較量的廠商之間戰略定位差異,最重要的影響變量不再是規模,而是技術創新戰略的選擇。

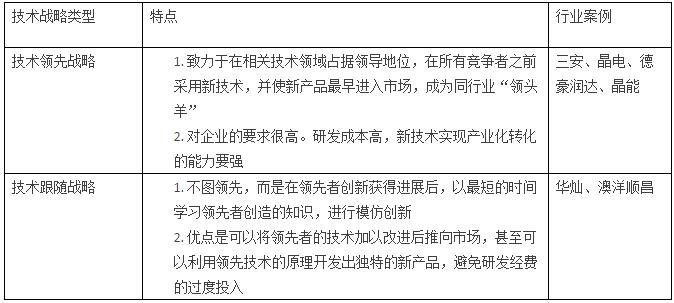

簡單來分類的話,可以把LED晶片企業的技術創新戰略分為兩類,即領先戰略和跟隨戰略。

(資料來源:LEDinside 2017.11)

三安和晶電是晶片產業技術創新的主要來源,但是三安有著更接近市場的優勢,因此技術領先戰略的收效也更為明顯。德豪則一直致力於在倒裝,CSP等領域成為技術領頭羊。晶能光電則是追求在矽基板技術上的領先。然而這並不是一條好走的路,很容易被高研發支出拖累。

相比之下,華燦、澳洋順昌則是盯住成熟的市場需求,在成本控制和工藝改良方面下足功夫,反而打開一片天空。華燦的鋁電極技術穩定性產業最強,而澳洋順昌則是在把晶片尺寸縮小化方面突破常規工藝的極限,可以做到短邊長4mil,已經達到Mini LED的尺寸要求。

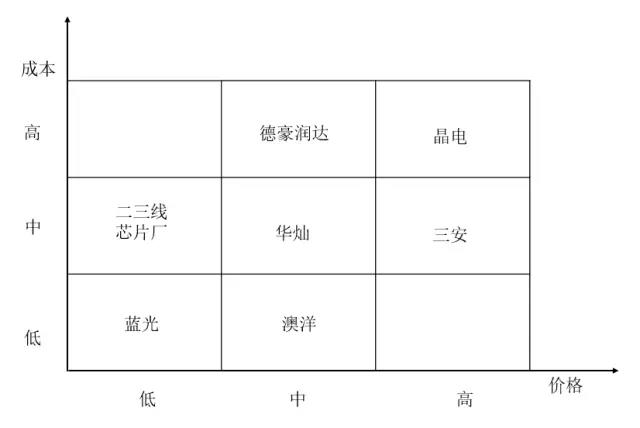

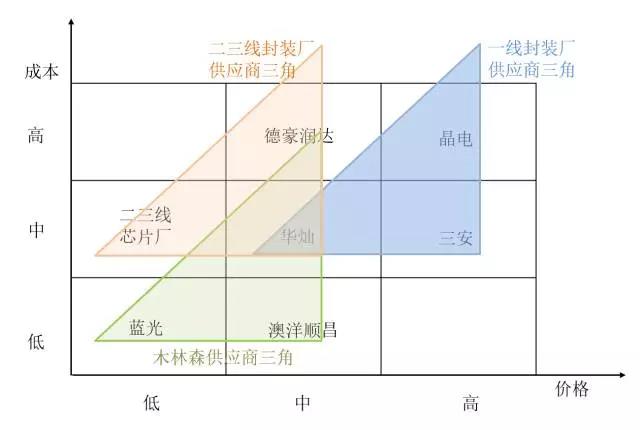

根據技術創新戰略兩大定位的不同,選取成本和價格定位兩個維度來對晶片企業進行戰略群體掃描,可以建立一個二維矩陣來簡化對相關企業的分析。

三安和晶電仍然是高階LED晶片市場的主要競爭者,兩家基本都是技術領先戰略,三安集中在主流市場晶片需求的技術研究與開發,晶電則更多以差異化定位,追求在高階細分市場的領導地位,價格定位上兩者不相上下,相比之下晶電成本相比三安有劣勢。

三安為保持技術領先地位,需要大筆的研究與開發的支出,相比技術跟隨戰略少量研發的企業來說,成本也會略高一些。

(資料來源:LEDinside CN 2017.11)

華燦和澳洋順昌則是技術跟隨戰略,並沒有將主要資源投入研究開發。華燦的重點是拓展產品線寬度和市場覆蓋率,進入照明、顯示屏、背光等大部分LED應用領域,客戶群與三安高度重合,客觀上補位三安為客戶降低三安單一供應商風險。

但是華燦工廠分布在三地,管理成本略高,加上良率水平相比三安仍有劣勢,成本水平居中。

澳洋順昌的重點則是提升運營效率,降低產品單位成本,取得成本上的綜合優勢。澳洋順昌的成本優勢已經得到木林森的認可,成為木林森第一晶片供應商,並獲得木林森注資入股。

目前澳洋順昌主力機型已經是Aixtron的R6,另外新購入機型集中在Veeco紅牛的升級版EPIK868(4腔,每腔35篇4吋),整體來看新一代MOCVD機台占比是所有大廠中最高的,同時由於生產工廠集中在同一個廠區,管理成本也更低。

其他如藍光,圓融等可以壓低利潤以更低的價格維持進入到木林森的供應鏈,相對來說處於不利的談判地位。

再另外一些更小的晶片廠,機台數量少,設備也很老舊,但是暫時又無法退出,僅能供應一些二三線的封裝廠維持工廠繼續運營。

(資料來源:LEDinside 2017.11)

從晶片廠商的客戶覆蓋的情況來看,可以用供應商三角來描述目前的市場狀態。三安、晶電、華燦主要供應一線的晶片廠。澳洋順昌、華燦、藍光等構成木林森體系。而二三線的晶片廠僅能通過一些二三線的封裝廠來維持生存。

(資料來源:LEDinside CN 2017.11)

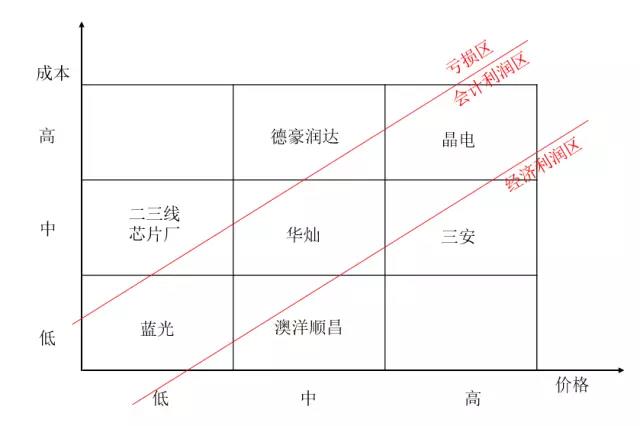

只有成本更低,價格更高的企業才能創造利潤。紅線分割了不同的價格和成本組合區,越靠近右下角的企業有越強的盈利能力,而左上區間的企業則是在競爭中處於虧損的邊緣,甚至2017年這樣的好年景也還在持續的虧損。要想生存,或者取得更大的競爭優勢,唯有讓自身的位置能向右下方持續移動。

(文 / LEDinside首席分析師王飛)