4月22日,中微與南昌簽戰略合作協定,計畫在南昌再造一個中微。同期中微公司還與兆馳半導體、乾照光电、聚燦光電、德豪潤達、士蘭明芯等企業簽訂了總數超過兩百台的MOCVD設備銷售合同。對中微來說這是結束與VEECO長達半年的專利紛爭後揚眉吐氣的一天。

然而,這兩百台MOCVD的合約,卻意味著未來兩年中國市場至少約當2寸片300多萬片/月的增量產能,LED晶片行業的擴軍備戰已然成為定局。MOCVD設備國產化帶來LED全產業鏈的自主可控的優勢,也帶來LED晶片產業進入門檻的相對下降。

隨著兆馳這樣的新玩家加入,以及德豪潤達士蘭微這樣老玩家的捲土重來,LED晶片產業未來會怎樣?

產能的擴張會帶來潛在產量的增長,產量的增長需要對應的需求增長來消化,如果需求一旦跟不上產量擴張的幅度,供給則會出現階段性過剩,供給過剩又容易引發價格戰,價格戰又會影響企業的毛利,並最終破壞企業的盈利能力。也因此供給和需求的邊際變化是研究行業趨勢和判斷企業盈利能力重要指標性變數。

然而現實中供給和需求未來的增速並不是兩個獨立的函數,供給的變化影響價格,價格的變化又影響到需求,再加上預期的因素,現實中的產業供需更接近一個動態宏觀情形。

由於企業往往會根據市場需求的變化再調整實際的供給,純粹根據企業的擴產計畫來預測市場供給,往往存在很大的主觀性,需要定期根據實際的擴產進度來把握實際的供給邊際變動。

那麼,有沒有更加穩定更加長期的一些決定行業盈利能力的因素,可以被測量,並且可以避免簡單的供給量變化預測的隨機性和主觀性呢?

實際上是有的,大量的市場結構與企業業績關係的實證研究表明產業集中度在很大的程度上是能夠影響行業價格競爭水準和長期盈利能力的變化的。在LED晶片行業的個案中,經驗表明這種相關性似乎也能夠成立,如果這種聯繫存在的話,我們是有機會根據行業集中度的變化對未來的行業價格水準及盈利能力做出預判。

◢ 關於產業集中度有兩種常用的測量方法。

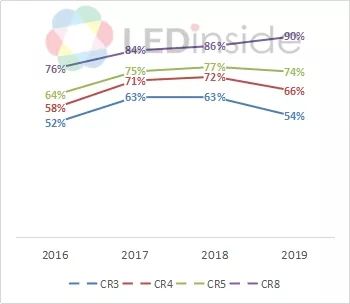

第一種是通常會用到的前n家企業的市場份額,CRn(n firm concentration ratio),前N家公司的占比越高,則說明行業集中度越高。舉例來說LED晶片行業的產能集中度2016~2018年是持續上升的趨勢,這確實反映了行業競爭程度改善的事實。然而到2019年,CR8和CR4卻反映了不同的趨勢,因為第6~第8的玩家也大有東山再起之意,所以CR8反映的集中度還在提升,而CR3和CR4反映的集中度卻是下降的。

對於這種內部供給結構的變化,前n位集中度對此往往無力解釋,而採用CR4和CR8也可能得出完全相反的解釋,有沒有一種更好的工具來測量市場集中度變化的趨勢呢?

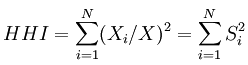

第二種常用的集中度測量方式是HHI指數(赫芬達爾赫希曼指數),赫芬達爾指數能定義以公司市場(或者產能)為基礎的市場結構。赫芬達爾指數(Herfindahl Index)的計算方法如下:1、取得競爭對手的市場佔有率,可忽略過小的競爭對手。 2、將市場佔有率平方。 3、將這些平方值加總。

公式如下:

式中:

X——市場總規模

Xi——i企業的規模

Si——第i個企業的市場佔有率

n——產業內的企業數

根據這個公式,LEDinside對LED晶片行業的資料試算,可以得到LED行業集中度的資訊,一般而言,HHI值應在0與1之間,但通常之表示方法是將其值乘上10000而予以放大,因此 HHI介於0到10000 之間。

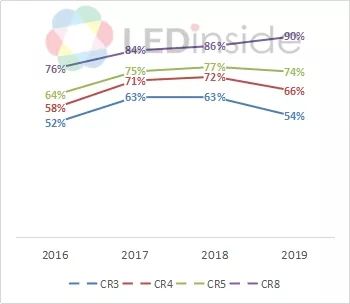

計算結果如下:

▲ 說明:市場集中度測算來自各廠商當年的銷售額,2018年銷售額為2017年線性外推。產能集中度測算主要採取當年底時點的產能,2018年、2019年資料來源各家廠商產能規劃。

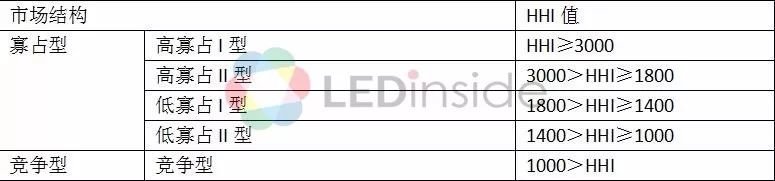

HHI指數對應的市場結構分類如下:

從市場結構來判斷,LED晶片行業從2017年跨入了高寡占II型。

從產能結構來看也已經邁入了低寡占I型,但由於2019年兆馳這樣的新玩家產能投放,以及原本邊緣化廠商的回歸,導致供給結構重新趨於分散,一定程度上破壞了行業的整體盈利能力。但儘管如此,LED晶片產能集中度的HHI指數仍然高於2016年,並保留在低寡占I型區間內,巨幅的擴產也未必就是洪水猛獸。如果產業集中度與行業盈利能力這種聯繫存在的話,大概率2019年LED晶片行業競爭強度相比17年、18年會有所增加,但是也不太可能回到2015年時惡性競爭的水準。(文:LEDinside首席分析師 王飛)