|

|

|

譯/ Lowy Chang

前言

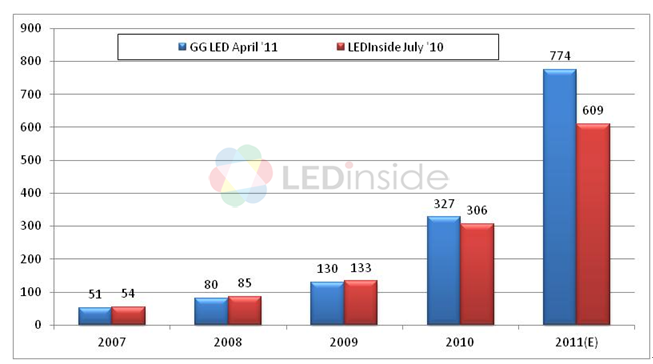

於2010和2011,中國LED產業開始嶄露頭角。除了MOCVD機台的數量從2007年的50台成長到2011年的700台(見圖表一),LED產業的營收也從2007年的500億人民幣上升到2011年的1.73兆人民幣(見表格一)。

圖表一:中國MOCVD安裝量 (來源:GG LED和LEDinside)

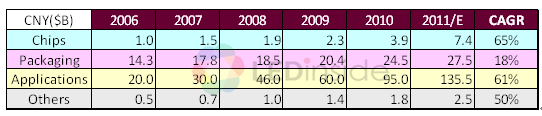

表格一:中國LED產業的成長趨勢 (來源:Topology Research Institute 2011年9月)

值得一提的是,LED晶片和相關應用的年均複合增長率分別為65%和61%,而這樣的高成長率並非巧合。

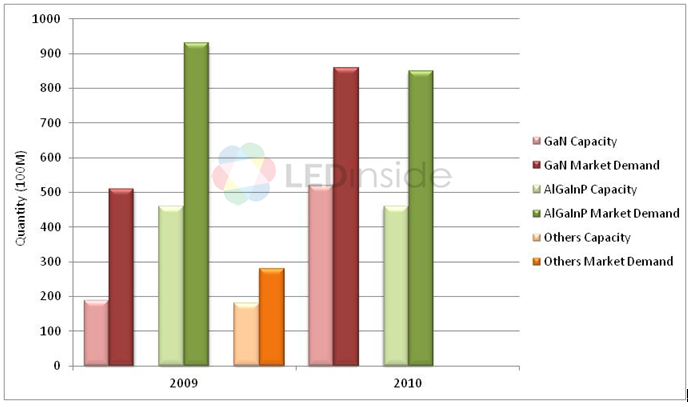

顯而易見的,絕大多數進口至中國的LED燈是為了應付2008北京奧運和2010上海世博的需求。直到如今,中國自家LED廠的產能仍不足以供給境內的需要(見圖表二)。由於未能夠在半導體和面板產業取得領先地位,中國政府將會將未來的重心放在LED產業。少了半導體產業的複雜性和建設面板廠的耗日費時等缺點,LED產業除了具備不錯的投資報酬率,也擁有低耗能和環保等多項優勢。

因此,自十一五計畫起,決策者即穩定且持續地增加對LED產業的補助。於十一五計畫即將邁入尾聲時,部分的地方政府已開始補助MOCVD機台的採購;然而,這項補助也種下了之後市場供需失衡的因。

圖表二:中國境內的LED晶片供需情況 (來源:GG LED和LEDinside 2011年8月)

爆炸性成長

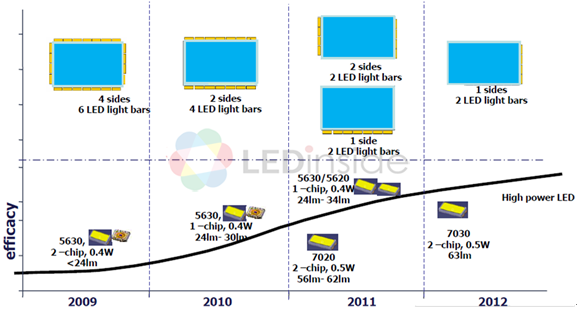

回顧2009,LED之所以竄升為熱門商品,主要是因為南韓廠商所生產的LED電視。南韓產商發明了edge style LED背光 (見圖表三)。他們減少了背光的LED需求量,並成功用這項精瘦的設計打入背光市場,一砲而紅。LED電視很快地成為電子產品市場的矚目焦點。由於南韓無法在HB LED上自給自足,他們開始向台灣購買。台灣也很快地在2009年底開始增加外延片的產能。在2010年初,中國LED產業受益於上海世博和其他國內的照明工程;另外,南韓於2009年搶下了絕大多數的MOCVD設備,這也使得台灣力圖迎頭趕上。中國的外延片廠商也開始擔心MOCVD設備的短缺將使他們在競爭當中處於落後。另外,許多大型工程也於2010年第一季時浮出檯面。很快地,南韓發現LED電視在北美和歐洲的熱潮逐漸衰退,主要是因為CCFL背光電視的售價比LED電視便宜了1.5成。於2010年第二季,三星、LGI和SOC幾乎同一時間不約而同地取消了MOCVD的訂單,但中國和台灣的廠商卻是大肆購進。值得一提的是,於2010上半年,2吋藍寶石基板的價格從美金12塊漲至25塊,而有機金屬氣體的價錢也因為供應短缺而上漲。部份廠商早已發現原料市場的龐大商機,而這波漲價潮也加速了他們於藍寶石和有機金屬氣體市場的投資。

圖表三:LED電視背光市場的演進 (來源:LEDinside 2010年7月)

熱潮退去

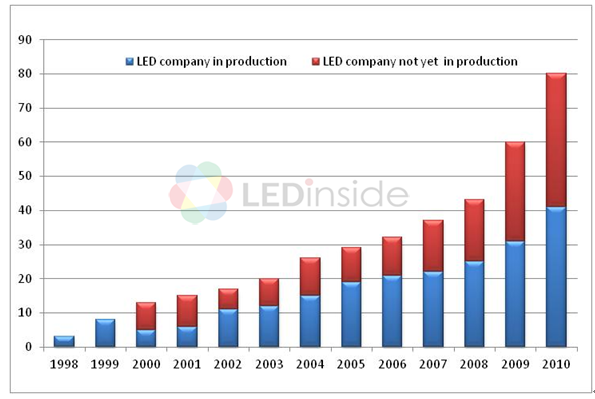

從圖表四不難發現,越來越多準備不周的LED晶片廠投入了這塊領域。大多數的新廠商在LED設備的架設上幾無經驗,更不用說生產HB LED。就像股市過往的數波淘金熱潮一樣,當這些門外漢開始覬覦LED市場的大餅紛紛搶進時,這也意味著LED的繁榮即將劃下句點。在2011年初,LED廠商已經增加到市場無法負荷的數量。不幸的是,當時世界經濟也開始走下坡。美國動盪不安的經濟、低迷的房市和高失業率,加上不斷攀升的歐債,這些不過是2011經濟風暴的冰山一角。事實上,聰明人應該能夠預見到,LED電視的市佔率在2011達到50%是天方夜譚;中國火熱的LED電視市況並不足以支撐積弱不振的全球市場。為了維持LED電視的成長動能,在2011年第一季時,三星決定要減少HB LED的使用量並提高其亮度,藉以降低LED BL module的成本(見圖表二)。在這個前提下,七成的HB LED將不再適用於LED TV BL,這也造成了庫存水位居高不下。在2011上半年,南韓廠商開始將LED轉銷至一般照明市場,台灣廠商也隨後跟進。短短兩個月內,全球LED市場就變成一片紅海。在當時,中國LED市場的庫存水位從2011第一季到第三季穩定地上升。根據Digitimes於2011/11/21發布的新聞,森安的LED庫存總值達到了十億人民幣,而乾照光电的紅/黃LED庫存總值則達到了一億人民幣。每個LED晶片廠商皆為了高庫存水位所苦,而那些庫存預計要到2012的第二季才會開始消化。

圖表四:中國LED廠商的營運情況 (來源:GG LED Research Institute, 2011年8月)

同時,LED的產出減緩也連帶影響了原料供應鏈。2吋藍寶石基板的價錢從2010年第四季的最高點美金35塊跌到現在的美金9塊。藍寶石產能的過度擴充對中國LED產業造成了極大的威脅,而中央政府針對這個問題,已經透過不同的管道提出警告。在2011年七月時,MOCVD補助金開始縮減。回顧當時,中國廠商眼中只看到兩件事:看似一蹴可幾的高利潤和誘人的半導體照明市場大餅;如今,這些誘因已不復見。

悲哀的是,中國目前的困境是自己造成的。當通貨膨脹因為過度哄抬的房市和人民幣升值而開始惡化時,中國政府只好以緊縮貨幣政策來因應。當貨幣於2011年第二季停止浮動時,實力薄弱的廠商開始感受到壓力。許多照明廠商向私人機構申請了利息高於10%的貸款。另一方面,LED磊晶廠商把突如其來的衰退歸咎於南韓和台灣廠商的LED轉銷。黯淡的前景逼使磊晶廠GCL和許多溫州和佛山照明公司的高階主管離開LED產業。

希望就在不遠處?

儘管各國陸續發布淘汰白熾燈泡的政策,一般照明市場可預見的成長仍不足以彌補LED TV BL低迷需求所帶來的缺口,至少在2012年結束前是很難的。據傳新的獎勵政策將會在十二月時公開,屆時將會有條件地補助一般照明產品。其條件為照明產品需通過認證(例如美國的Energy Star系統),而且照明公司必須是政府認可的合法供應商。如此嚴苛的要求將造成只有少數規模較大的公司能從中獲益。 對於LED燈泡來說,50%的補助金將會大大影響一般家庭跳槽到LED的意願。除非LED燈泡的品質和售價在2012年大幅地改善,否則相關配套政策所能帶來的正向成效將十分有限。為了探究半導體照明開始蓬勃發展的時機,我們必須同時將中國LED晶片高漲的產能考慮進去。據LEDinside的了解,新增的MOCVD產能中,有將近百分之五十尚未投入生產。圖表四為截至2011年的LED產能概況。如果中國真的在2011年進口了超過四百具的MOCVD系統,那尚未投入生產的產能是十分可觀的。有些產商甚至誇下海口,整個產業需要超過六百具的MOCVD系統才足以支撐全球的照明需求。這樣的言論不只與事實相悖,更是混淆視聽。他們忽略了科技的進展所能帶來的產能提升。慶幸的是,大部分的人能夠從錯誤中學到教訓。能夠從現今的泥淖掙脫的廠商,將能夠長期的存活下來。

結語

歷史的經驗告訴我們,沒有任何一件事情是恆久不變的。儘管目前的狀況可說是烏雲壟罩,但市場終究會自行走出一條生路。雖然如此,目前許多的磊晶產能仍未投入生產,而這種情況在未來六個月可能會持續下去。市場機制將會淘汰弱者,並針對供給端重新洗牌。全球LED市場的興衰並不單單取決於中國的經濟狀況,一旦歐債問題和美國低迷的房市和就業市場獲得改善,全球經濟狀況和LED市場將可望復甦。一旦市場開始反彈,原料供應商將會最先獲益;因為過去兩年所新增的產能必須先消化,MOCVD供應商則必須等到2012年年底才能走出低潮。實力不佳的廠商將會在這次的關卡走入歷史,而LED產業也會因此變得更健全,在2013年開創另一波高峰。