近期 LED 晶片價格長達兩年的穩定和小幅上漲趨勢宣告結束,發生兩年來第一次降價的事件。據LEDinside瞭解,三安和華燦銷售的主流晶片均有不同幅度的調整,個別品種降幅甚至高達 20%。

降價的主要原因當然是持續一年多的晶片供不應求的外部環境已經發生了改變。對晶片廠商來說,兩年銷售價格不動,成本相對卻有了不少的下降,也具備了降價的內部條件。對下游晶片採購廠商來說,兩年不降價帶來的成本壓力也得到了一定程度的緩解。

降價毫無疑問是一個 LED 晶片供需關係由供不應求轉向供大於求的重要表徵,然而這次降價會是不是會演化為 LED 晶片產業重新開始新一輪的殺價競爭的開始呢?

過度解讀本次降價事件無疑會帶來對未來價格趨勢的錯判,瞭解降價背後的邏輯則能更清楚的判斷未來的產業價格趨勢。LEDinside 分析本次降價背後主要有三個主要的原因:

1. 供需關係由供不應求轉向供大於求

形成 LED 晶片降價的外部條件

2015 年的 LED 晶片大降價使中國市場的 LED 晶片市場售價水平遠遠低於國際廠商內部生產的成本,促使 2016 年以後原本只是逐漸開始洽談的LED晶片代工業務進入加速階段。一時間本土幾大晶片廠收到大量的國際品牌廠商的 LED 晶片代工訂單。

同時 2015 年的價格大跌也使得新設備訂購數量降到冰點,以至於 16 年儘管三安和華燦有儲備產能投放,但是仍不足以應對增量的需求。代工轉移的訂單疊加原本的市場成長使得 LED 晶片總需求預計有每年 20%~40% 的以上的成長。

然而從供給的增長來看如果到 2017 年年底,相對 2016 年年底便有 65% 的增幅。因此到 2017 年底,供需緊張的格局已經發生了根本的改變,LED 晶片價格已經不具備持續上升的外部條件。實際上,供需平衡的出現可能更早,三季度市場供需已經恢復平衡,只是廠商的降價反應有一定的滯後性。

2. LED 晶片價格有內在的降價趨勢

LED 的半導體產業屬性支持定期降價

LED 晶片以目前的產業發展階段來看,儘管固定資產投資的絕對規模相比半導體及面板產業要小一個數量級,然而仍然具有高固定成本低邊際成本的特徵。具有這樣成本結構特徵的產業具有很強的規模效應,長期來看,成本曲線是持續向下的,不存在傳統產業所面臨的規模不經濟的約束。

從 LED 的價格趨勢的歷史來看,每年都有一定的降價幅度。廠商通過生產規模的擴大獲得的內部規模經濟,以及產業集群化獲得的外部規模經濟,再加上材料及工藝的持續改良足以降低成本,擴張規模,維持營收規模的成長和利潤水平的相對穩定。

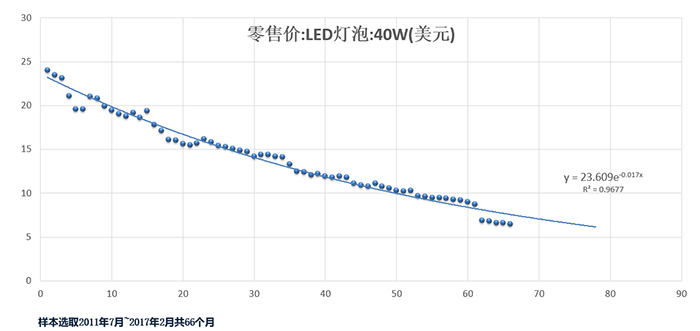

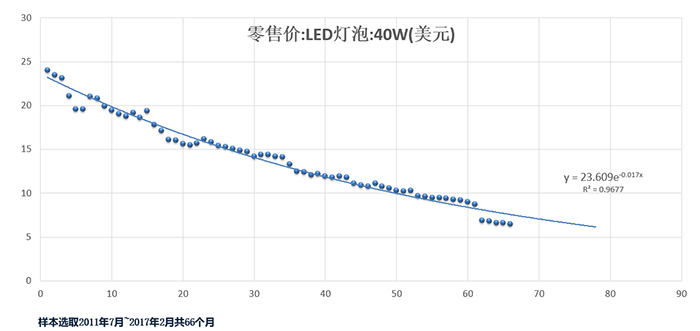

LEDinside 統計長達 6 年多的球泡燈價格趨勢,通過對時間序列的回歸會發現,長期來看,替代 40W 的 LED 球泡燈均價每個月的跌幅達到1.7%,年化降幅達到 18.9%。

|

|

(來源:LEDinside CN)

|

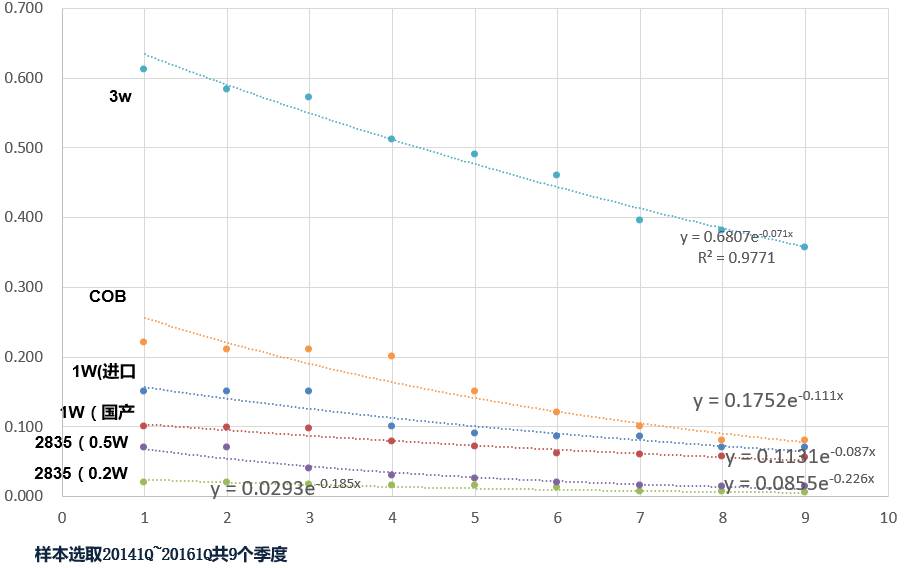

而主流的一些照明用的封裝產品的價格,在產業價格跌幅最大的 2014 年到 2016 年更是環比每季度下降 7.1%~22%。這當然屬於非常極端的降價行情,然而也不要忘了像 2016~2017 年這樣的漲價行情,放在更長的 LED 產業發展歷史上也是極少出現的特例,大部分時候產業年化降價15~20%是正常的幅度。

2016~2017 年的價格上漲某種程度上也可以理解為 2014~2015 年的價格急劇下降的報復性反彈。所謂反者道之動,描述這種情形實在是再合適不過了。

3. 主導型 LED 晶片廠商

利潤最大化的經營目標導致降價

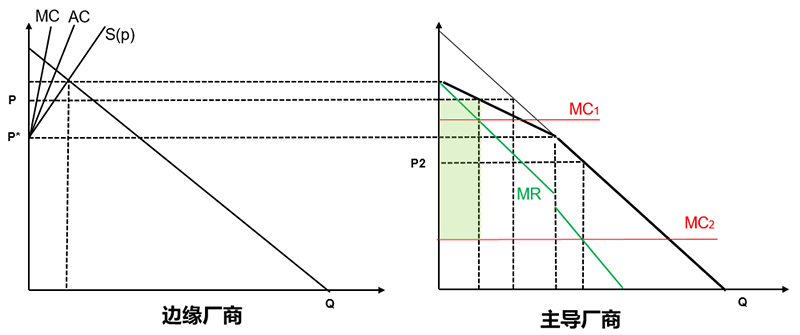

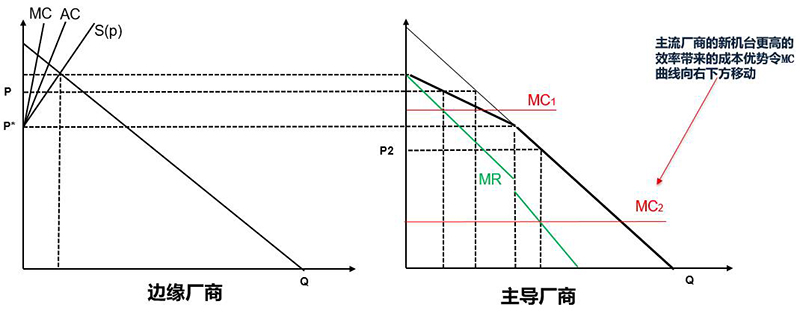

經過本輪的晶片廠商大擴產,三大龍頭廠商產能逐步跨過 100 萬片/月的門檻,相比中小廠商有著更明顯的規模經濟。加上本輪擴產帶來的另一個影響是新增產能的效率比上一代機台更高,平均成本更低,無力更新設備的廠商逐漸被邊緣化。LEDinside 採用產業組織理論中主導企業—邊緣企業結構來描述這樣的市場,通過這個模型來解釋主導企業降價行為的策略意義。

|

(來源:LEDinside CN)

|

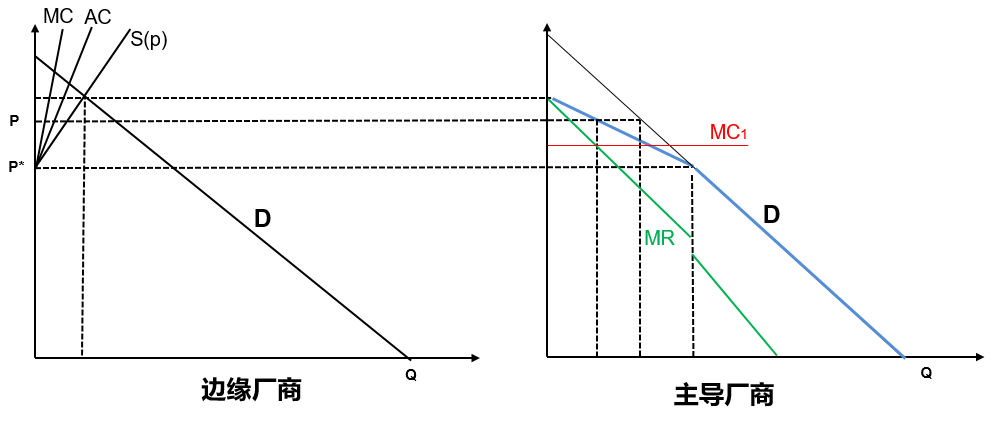

市場的需求曲線是 D,單一邊緣廠商的供給曲線是該廠商的 MC 曲線,整體邊緣廠商的供給曲線是多家邊緣廠商的供給曲線相加的結果即S(p),S(p)的特徵是當價格在 P* 以上時供給 Q 大於 0,當價格低於 P* 時,邊緣廠商售價不能覆蓋短期可變成本,則選擇關掉機台退出市場供給。

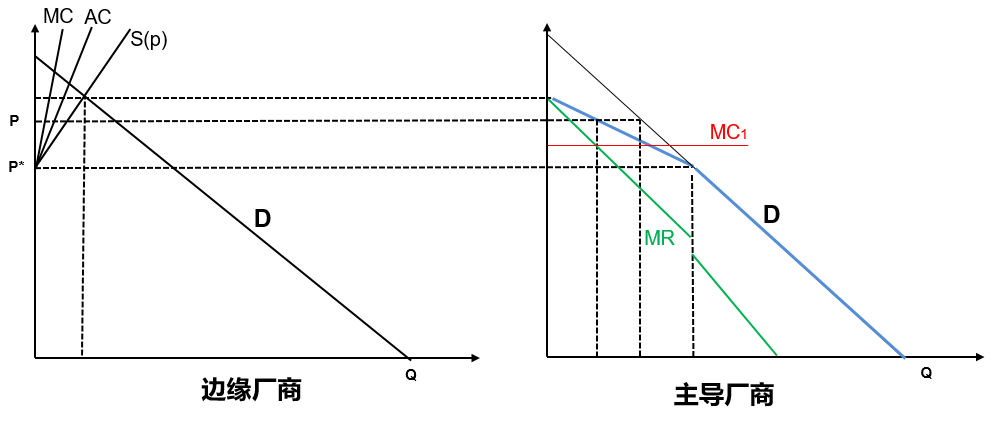

也因此,主導廠商面對的需求曲線是圖中藍色線,即一條彎折的需求曲線。在 P* 以上的價格區間,主導廠商會面對邊緣廠商的價格競爭,需求曲線有較大的彈性,當市場價格到達 P* 以下時,主導廠商面對的需求曲線等於整體市場的需求曲線。

當主導廠商的成本優勢沒有很明顯的時候,比如在圖中 MC1 的位置,價格 P 就是主導廠商利潤最大化的條件 MC1(紅線)= MR(綠線)時的價格。

|

|

(來源:LEDinside CN) |

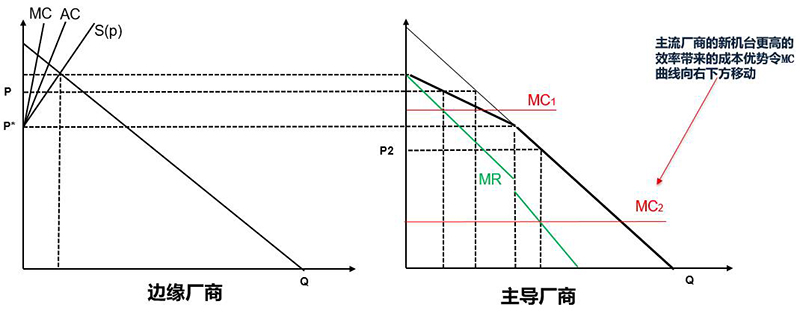

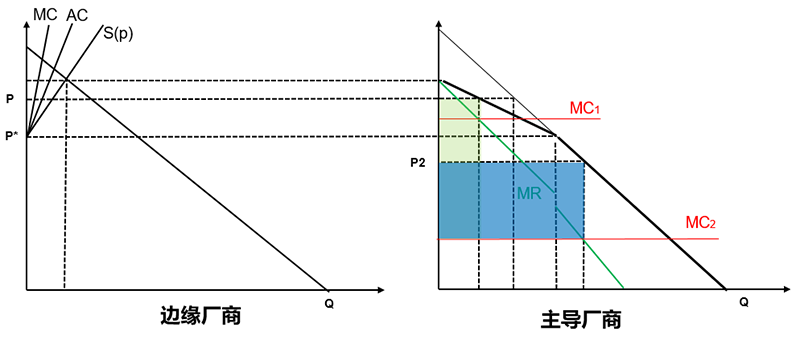

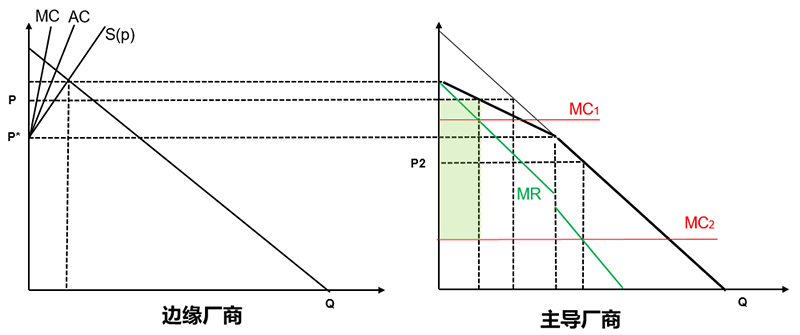

然而主導廠商經過兩年的擴產,特別是大量引進新機台的情況下,邊際成本曲線(MC1)可能已經大幅下降移動到了 MC2 的位置。按照 MC1(紅線)= MR(綠線)的利潤最大化條件來定價的話,合適的價格可能是 P2。

當成本已經來到MC2,主導廠商還按照原有市場價格定價的話會出現什麼情況呢,從圖中來看就是利潤率很高(1-MC2/P),但是利潤只是整個綠色陰影區。

|

(來源:LEDinside CN)

|

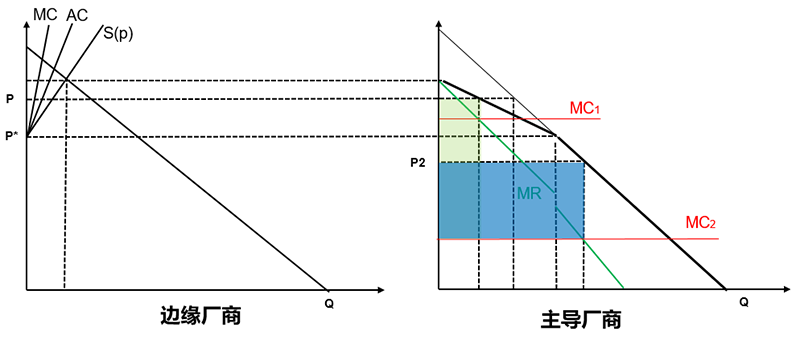

如果按照 P2 來定價,就會發現新的利潤率(1-MC2/P2),相比之前降低了,但是實際的利潤則是整個藍色陰影區。顯然藍色區比綠色區更大,也就是說定價在 P2 時主導廠商的利潤反而比高價格定位的時候更多了。

|

(來源:LEDinside CN)

|

增量的收入和利潤來自幾個方面,一部分是邊緣廠商退出所讓出的市場,另外一部分則是價格下降所刺激出來的增量需求。考慮到 LED 晶片已經有兩年沒有降價,某種程度上抑制了一部分需求,通過降價帶來需求量的明顯增加也不無可能。

只是價格需求彈性是否能有如上述模型中描述的這麼大則是不一定的,如果需求價格彈性已經很小的話,降低價格不能刺激出新的需求增長,上述邏輯則有可能是不成立的。

儘管降價帶來的收入成長幅度存在不確定性,但是主導廠商的這次降價某種程度上仍然是帶有明顯的打壓邊緣廠商的意味的。特別是照明用的 LED 晶片,是目前邊緣廠商主要參與的市場,針對 2835 用晶片,三安一次性降價 20%,實際上是把市場價格直接推到了大部分邊緣中小晶片廠商的可變成本線以下,迫使這部分廠商陷入虧損和退出的境地。

通過降價把價格調整到利潤最大化的位置,同時迫使邊緣廠商退出,並降低新進入廠商的收益預期,防患於未然,大概是本輪幾家晶片巨頭主動降價之策略行為的主要動機。

因此綜上分析,本輪 LED 降價是維持價格穩定的內外因素都發生改變的必然結果,也有主導廠商策略行為的使然。長期來看 LED 仍然是會回到價格下降的趨勢中,極端的價格暴跌和持續上漲都是特定的條件下才會發生的偶然現象。

只漲不跌不過是幻覺,一跌就對產業未來產生動搖又何嘗不是反應過度?(文/ LEDinside首席分析師王飛)