|

|

|

(文 / LEDinside 資深分析師 王飛)

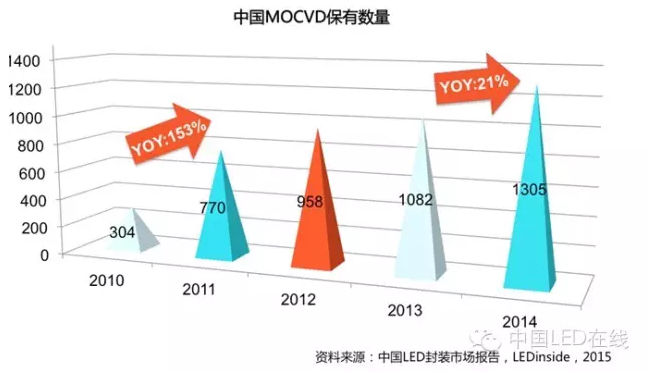

相比封裝廠的哀鴻一片,LED晶片廠商之間的競爭要節制得多,這主要得益於過去兩年來相對節制得多的晶片產能擴張。2014年中國新增MOCVD機台數223台(多腔和高產機台均折算成54片2吋機台產能),雖然這個數字仍然不小,然而YoY僅為21%,再考慮到舊機台退出,實際新增產能的幅度相當有限,現在的市場規模也足以順利消化這部分擴張的產能。而且新增產能主要集中在產品具有市場競爭力的大中晶片企業,避免了出現質次價低的晶片大量流出而衝擊市場的情形。

|

而回想2010年,2011年時中國MOCVD產能擴張幅度,2010年高達數倍,2011年YOY也高達153%,而市場需求完全不可能同比例增長,也因此才會出現2012年晶片產能的嚴重過剩,價格持續崩盤的情況。

|

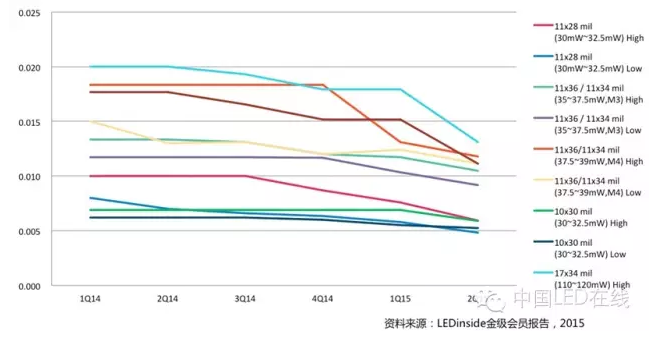

根據LEDinside統計和觀察,LED晶片的價格主要在4Q14才出現了一次大面積的系統性降價。而到今年2季度,雖然高單價品種仍然有一定幅度的跌價,但是較低價的品種的價格已經表現出一定的抗跌,整體市場價格分佈空間趨向於收斂,但是暫時還不至於有崩盤的危機。

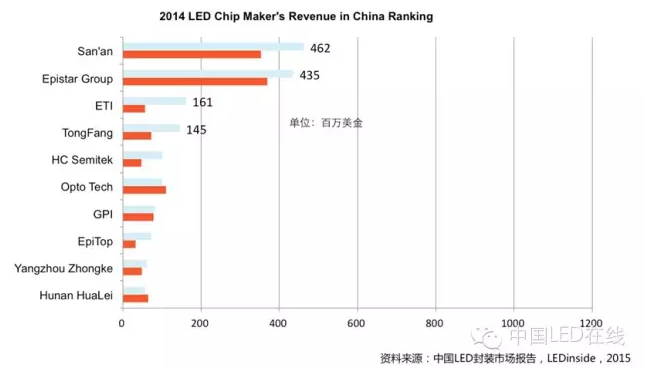

而2014年晶片市場最大的變化就是中國本土晶片企業的市場佔有率全面崛起,前五大中包攬4席,晶電為前五大中碩果僅存的非本土晶片企業。三安在中國LED晶片市場的收入則首次超過晶電。

|

不過鑑於國際市場的佈局較晚及專利的限制,中國晶片企業在主場之外的市場份額還仍然很小,從全球市場的範圍來看,產值進入前5大的晶片企業僅有三安一家。也因此,進入國際市場,打入國際封裝品牌大廠的供應鏈,在全球市場佔據一席之地仍是中國LED晶片企業未來的機會和挑戰所在。

只不過,對晶片市場來說,仍然有一把高懸的達摩利克斯之劍,那就是三安正在建設中的二期項目,多達200台的產能一旦投放市場,整個晶片市場現在的脆弱平衡隨時都會土崩瓦解。

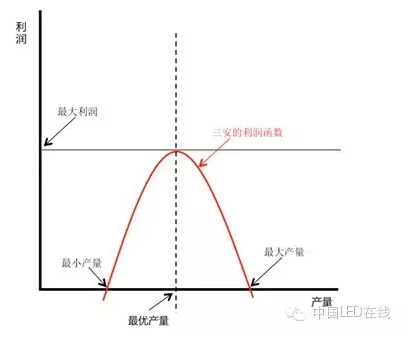

然而如果考慮三安是一家理性經營的上市公司,假設其追求的目標是利潤最大化,我們則有公式一成立:

R=Q*P-Qc-F

再考慮三安的市場份額已經是中國第一,其產量大到足夠影響晶片市場價格,因此在某個產量階段之後三安的產量和市場價格是負相關關係,則有公式二成立:

P=-aQ

將公式二帶入公式一,則有利潤和產量的關係如公式三:

R=-aQ²-Qc-F

對公式三用線性規劃求利潤R的極值,因為該公式二次係數是負值,利潤函數的曲線是一個開口向下的拋物線,利潤最大化的產量是小於最大產量的某個點。

|

一個合理的推測是新增產能會謹慎的逐步釋放以避免衝擊現有業務的市場價格,並以增量利潤足夠覆蓋新增固定資產折舊值為目標。

不過以上都是基於三安追求的目標是利潤最大化的假設,如果三安以市場佔有率或者絕對穩固的寡頭地位為目標,發動堅壁清野的價格戰,這種脆弱的平衡能否維持得住則非常有待觀察。特別是當華燦在重組,德豪潤達在增發,以及晶能光電在金沙江的謀劃下,整合Lumileds的資源以爭奪中國晶片市場第三極的目標昭然若揭,這幾路新勢力很有可能打破三安和晶電勉力維繫的雙寡頭均衡格局,屆時會不會有一番鏖戰殊難預料。

此外,三安的產能擴張一分為二的看待,對產業具有至少三重積極的意義:

首先,這是三安的一個產能威懾策略,有效的阻嚇了競爭對手的擴產計劃,降低了產業的競爭強度。這幾年來三安每次高調的擴產計劃,都令競爭對手們相當不安,不僅中國企業,包括韓國和台灣的晶片企業在晶片產能擴張上都顯得更為謹慎,也因此在產業增速放緩的今年,LED晶片企業卻相對從容得多。

其次,這也是一個進入阻絕策略,有效的防止了新的競爭對手加入這個產業。這種策略台積電早年就曾經採用,通過建設大量的過量產能,降低新進入者對進入該產業後的盈利預期,從而打消潛在競爭者的進入計劃。通過這幾年的觀察,我們已經很少發現還有意願新進入LED晶片產業的企業,更多的是通過併購重組產業內的資源再組合。

再次,三安的產能擴張還有企業運營層面上反週期操作的價值。LED晶片產業因為下游的需求波動相當的不穩定,因此表現出很強的週期性。這種週期性波動影響了企業穩定盈利的預期,降低了這種商業模式下的資產價值,市場缺貨的時候,需求得不到有效的滿足,盈利能力受到限制,供給過剩的時候,企業又要承擔較高的設備和人員閒置。而建立一定的產能儲備,根據市場週期反向釋放產能,有效的平抑由供需週期帶來的市場波動,則能夠一定程度上改善產業的盈利能力。

▲若想隨時關心LED產業動態,歡迎加入繁中LEDinside官方粉絲團